品种日报回顾

钢材铁矿石

钢材:统计局数据公布今年1-2月全国房地产开发投资同比下降16.3%,房屋新开工面积同比下降44.9%,商品房销售面积同比下降39.9%。由于受到疫情影响,全国在2月处于停摆状态,房地产投资数据的断崖式下跌其实也是在市场预期之中。上周全国主流贸易商成交快速恢复,今日成交22.56万吨,大致恢复至正常成交水平。基于上周测算表观消费大幅增加以及螺纹钢厂库存去库拐点的出现,对于近月需求恢复的预期再次加强,成品材期价震荡偏强,螺纹和热卷05-10合约月间价差在改变结构后持续扩大。螺纹05合约,永安期货买单持仓增加771手,卖单持仓减少4043手;前二十名期货公司买单持仓减少25580手,卖单持仓减少40570手。上海螺纹上涨90元/吨至3560元/吨,上海热卷上涨30元/吨至3540元/吨。继前周螺纹钢产量春节后四周连续下降后第一周回升,上周继续环比回升3.5万吨,运输物流恢复使得钢厂厂库库容释放,上周的长流程吨钢利润扩大,钢厂也有复产动力;叠加近期电弧炉复产,但是受利润限制,产能利用率增速慢于开工。库存方面,螺纹钢钢厂库存春节后连续累库六周后,上周出现去库拐点;同时螺纹社会库存的累库幅度大幅度收窄,但是需要注意目前多个仓库满库状态,样本内螺纹社会库存累库幅度存在低估可能性。

从需求来看,本周螺纹表观消费量环比回升至225.91万吨,但由于隐性库存,表观需求或高估。关注后期建材库存去库速率。后续如果终端需求恢复和去库速度不及市场预期且产量持续回升,总库存拐点推迟或者去库效率较为缓慢,或对钢价形成压制;但目前在需求复苏无法真伪的情况下,维持震荡,近月强于远月。铁矿:海外矿山发运情况显示虽然澳洲发运恢复,但是巴西由于大雨影响发运环比大幅下降,此外数据显示螺纹钢产量连续第二周有所回升,对于铁矿需求不减。

今日连铁期价维持震荡,近月连铁期价走势强于远月合约,05-09月间价差扩大。连铁05合约,永安期货买单持仓减少1577手,卖单持仓减少8820手;前二十名期货公司买单持仓减少9015手,卖单持仓减少32386手。澳洲热带气旋对于澳洲港口作业的影响减弱后,澳洲铁矿发运逐渐恢复正常;但是巴西由于巴西在前周发生暴雨造成了巴西当地排船及发运推迟的影响,发运大幅环比下降,维持发运的低位。以目前的情况来看,淡水河谷目前尚未修正2020年第一季度以及全年铁矿石目标生产量和销量。截止3月13日的铁矿库存水平看,港口铁矿石现货成交相比前周转好,疏港量持续回升,铁矿石45港口总库存上周延续降幅,去库166万吨至1.1911亿吨。关注钢厂减产力度导致铁水产量变化和外矿到港量的回升,以及疫情在巴西的扩散情况。目前连铁期价维持震荡格局。

当日市场情况

现货市场情况

期货市场价差监测

焦煤焦炭

焦炭主要逻辑:上周末河北、山西等地部分钢厂对焦炭价格进行第四轮提降,国内焦炭市场提降范围有所扩大。上游方面,内蒙、宁夏部分焦企因出现亏损,已被迫开始限产保价,产地焦汾阳因环保检查小幅限产,其余焦企开工高位,焦炭供应充足,部分焦企超跌资源出货情况尚可,但其余焦企仍有出货压力,也有个别焦企为抵制焦炭价格四轮提降已暂停发货。下游钢厂成材库存压力依然较大,多数钢厂持续限产,目前多以控制焦炭到货为主。整体来看,在焦炭需求未有明显提升的情况下,钢厂打压原料成本的意愿仍较强,焦炭价格仍将弱势运行。16日,焦炭主力05合约震荡运行,截至收盘价格为1846.5元/吨,涨幅约为0.57%。持仓方面,16日焦炭05合约多空单均有减少,多单减少较多,约9000手;空单减少约6000手,最终十大主力机构净空仓约为800手。黑色终端启动缓慢,焦炭需求持续偏弱,预计短期内焦炭期货仍偏弱运行。焦煤主要逻辑:国内焦煤价格弱稳运行,受焦炭连续下跌影响,山西临汾、长治等地区低硫主焦煤价格累计下跌80-170元/吨,内蒙、宁夏地区精煤市场成交有30-40元/吨下跌。目前下游焦企已到盈亏边缘,采购需求低迷,对焦煤压价意愿加大,加上煤矿复产基本完成,多地焦煤供应量充足,预计近期焦煤价格有继续下跌趋势。16日,焦煤主力05合约震荡运行,截至收盘价格为1275.5元/吨,跌幅为0.28%。持仓方面,16日焦煤05合约多单均有减少,多单减少约4000手,空单减少较多,约7000手,最终十大主力机构净空仓约3100手。受焦炭走弱影响,焦煤期货短期内或继续偏弱运行。

当日市场情况

现货市场情况

期货市场价差监测

PTA

16日,PTA主力合约震荡走低,主力合约TA005收盘较上一交易日收盘下跌88元,收报3764元/吨,全天成交量62.9万手,持仓增加1.32万手至75.4万手。远月合约TA009收盘继续回落,较上一交易日下跌92元,收盘报3880元。现货方面,市场商谈氛围一般,3月主港货源在05贴水90-100附近商谈。日内PTA成交氛围尚可,聚酯工厂买盘,3月主港基差在05贴水90-100附近成交,宁波方向货源在05贴水80附近出,非主流货源在05贴水120附近成交,3月货源成交价格在3660-3730元/吨附近。4月货源中下在05贴水70附近成交。主港货源现货基差2005-90。贸易商出货,聚酯工厂和贸易商买盘。江浙涤丝产销清淡,至下午3点半附近平均估算在5成左右。16日,原油再次低开探底,PTA震荡回落。加工费方面,PX回落,PX加工费压缩至270美金附近,PTA现货加工费扩大至630附近,盘面05加工费780附近,加工费偏高。当前终端开工继续回升,聚酯负荷企稳小幅抬升,但PTA2-3月面临超预期大幅累库,仓单数量不断增加,PTA基本面仍然较差,加工差偏高,高库存下建议反弹抛空,后续关注原油及OPEC+相关措施。

乙二醇

16日,EG主力合约震荡回落,收盘主力EG2005较上一交易日下跌106元,跌幅2.56%,收盘报3895元/吨,成交量22.2万手,持仓增加1298手至14.4万手。EG2009收盘较上一交易日下跌108元,收盘报4050元/吨。现货市场,市场交投一般。目前现货报3850-3860元/吨,递3840-3845元/吨,商谈3845-3850元/吨,下午几单3850-3875元/吨成交。4月下期货报3900-3910元/吨,递3890元/吨附近,商谈3890-3900元/吨,下午几单3900-3915元/吨成交。港口库存方面,华东主港地区MEG港口库存约105.0万吨,环比上期增加9.9万吨。16日,乙二醇震荡回落。基本面上,国内装置整体负荷维持高位,港口库存增加,短期乙二醇基本面仍然较差,当前海外疫情成为影响化工重要变量,国外央行虽推行宽松的货币政策,但海外疫情尚未看到拐点,市场流动性问题下,乙二醇走势或仍然相对悲观,关注海外疫情防控动态。

现货市场情况

苹果

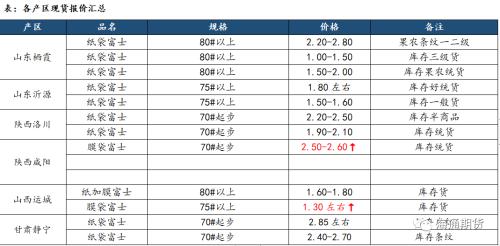

近日苹果产区现货成交价上浮,近月合约强势反弹。2005合约收盘报6740元/吨,上涨234元,涨幅3.60%,2010合约收盘报7890元/吨,上涨1.24元,涨幅1.24%。5-10价差走强137点至-1150点。今日总成交量较上一交易日增加2.95万手至31.8万手,持仓量较上一交易日减少19348手至12万手。现货方面,目前西部产区整体出货速度较快,部分产区有炒货客商介入收购,且集中在优质货源。山东产区小果交易出现抬头迹象,也有炒货客商身影出现。当前产区交易多集中在西部高端货源及山东、山西地区低价格货源,走货较为顺畅。近期陕西装货客商数量较多,直发社区的小车和电商采购积极性较高,也包含一部分抄货客户倒库存储,市场客户采购相对谨慎。近期装货多,果农惜售心理再起,要价普遍上调。目前出货部分是为清明节备货,后期可能会有比较明显的走货放缓。山东地区苹果行情略有偏弱迹象,前段时间三级果出货速度较快,近期三级果剩余量已经不多,冷库出货量略有缩减。当前多数客商被西北地区低价吸引,在陕西和甘肃装货较多,山东客商稀少。冷库和果农开始着急出货,个别地区的主流交易价格略有下滑。销区方面,批发市场整体出货速度平缓,到货较多,但走货速度一般化。现阶段电商平台和直发社区的小车销售渠道较多,对市场的商户冲击较大。市场上面短期并未较好的利好因素出现,炒货客商以及清明集中备货短暂推高现货价格,由于时令水果尚未大量上市,水果市场空白期清明备货对于苹果的刚性需求有望带动市场情绪转好,但从今年的市场行情来看,清明需求恐不及往年,预计在4月份后冷库果农货将进入大量出货阶段,届时果农中等一般货价格将面对再次下跌的风险,05、07合约短期内关注备货热度带给市场的短暂性的积极情绪,中长期依然偏空思路对待。

各产区现货报价汇总

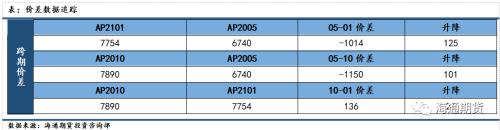

盘面数据追踪

价差追踪