摘要:

在国内疫情得到基本控制的背景下,海外新冠肺炎疫情扩散成为了当前市场关注的重点,海外疫情如果得不到有效控制,可能改变原本2020年上半年出口改善的预期,造成内需承载更大的压力。对于黑色而言,炉料端影响或大于成材端,日韩均为钢铁生产大国,如果疫情影响其产量,会导致海外的焦煤和矿石需求减弱,价格承压;焦炭和螺纹供需主体主要在国内,海外市场影响不大,热轧部分依托于海外出口,如果疫情持续扩散,将导致产量依然维持高位热轧钢材需求承压,铁合金海外主要供给国家尚未收到疫情影响。最后中期需要关注疫情扩散对于全球供应链和消费预期的影响。

一、事件背景

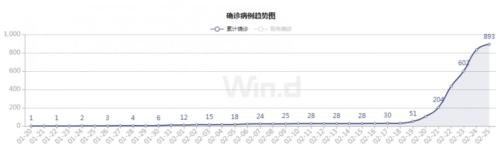

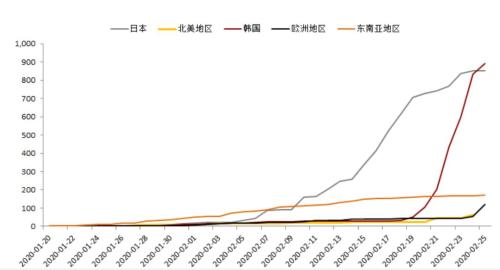

近期韩国、日本、意大利、伊朗等地区的新冠疫情情况受到资本市场高度关注,担心疫情有在海外扩散的趋势,其中特别是韩国患病人数自2月20日以来开始大幅上升,在昨天的资本市场引发了一定的恐慌情绪,促使权益类资产价格均呈现出不同程度的下跌。

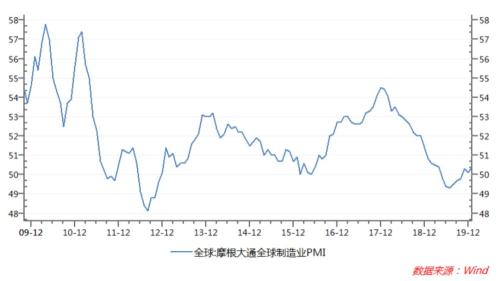

要分析此次海外疫情扩散的影响我们先要明确当前全球市场的两个背景,一个是全球处于一个经济弱复苏的状态,通过摩根大通的全球PMI数据来看在2020年1月份刚刚恢复到50.40,整体全球经济还是处于一个低增速阶段,脆弱的经济基础会放大疫情对于经济的影响力;另一方面就是现在全球化程度会让疫情对于供应链的影响较之前显著加剧,韩国目前在全球中间材的占比大约在5—8%左右,而且很多核心零部件是没有替代性的,如果韩国疫情出现短期无法有效控制的情况,将会对于全球的产业链产生比较严重的影响。

同时还要密切关注日本、意大利以及未来整个欧元区是否都会面临新冠肺炎的潜在威胁。

二、海外疫情情况跟踪

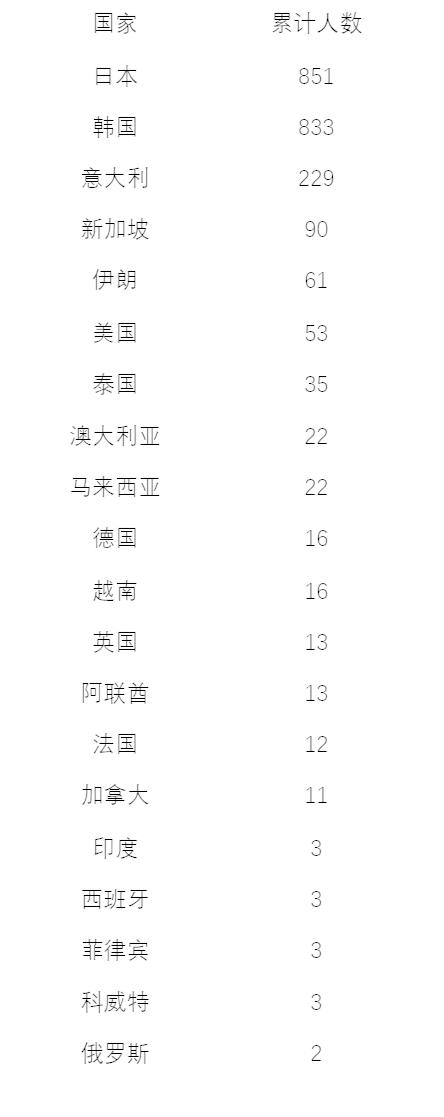

近期海外疫情有逐步扩散的迹象,截止2020年2月24日海外已经有33个国家通报有确诊比例了,且累计确诊人数已超过2000人。从目前确诊人数看,影响比较大的地区为日韩、欧洲和东南亚等地区。日韩和欧洲经济体量较大,且是以消费为主要增长驱动的国家,而东南亚地区属于新兴经济体,经济发展较快,当前属于以投资为主要增长驱动的国家。若后期上述地区疫情进一步的扩散,无疑会对全球的制造业和建筑需求产生较为明显的抑制。对于我国来说,上述地区都是我国出口的主要地区,根据出口新接订单的领先性来看,2020年上半年出口逐步回升的预期是比较强的,但受国内疫情冲击及主要出口国家的疫情扩散风险,出口好转预期兑现难度也在加大。

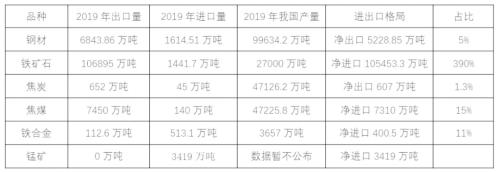

三、我国黑色产业链主要品种进出口格局

我国的黑色产业基本上呈现的是成品为净出口、原料为净进口的格局,且成品净出口占比明显低于原料的净进口占比,其中铁矿石进口依赖度最高。铁合金方面虽然净进口比例不低,但细分来看主要进口的是烙铁,硅锰基本是国内为主,硅铁则呈现小幅净出口。

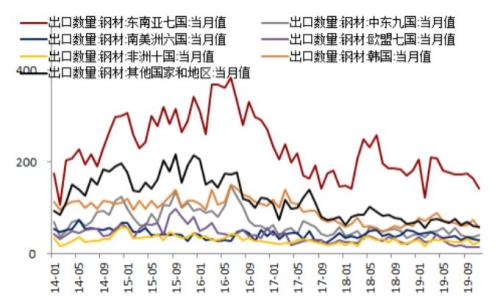

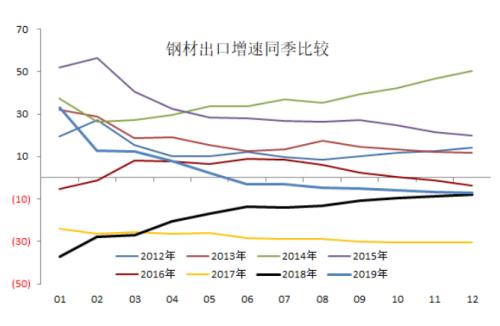

四、成材主要出口国家及主要产钢国家

国内钢材出口国以东南亚和韩国为主,但由于19年国内需求较好,国内价格偏高,19年内外价差始终维持高位,整体出口水平小有下降,出口量级不大,约为535.75万吨/月,相较国内较大的表观消费量来说,占比不高。调研信息显示,目前以出口为主的钢厂3月订单相对充足,出口水平暂未受到影响。但若疫情继续发酵,后期到韩出口的订单和发货均会受到影响,这些企业有可能再出现一波被动减产。另外我国出口品种以板材为主,管材、镀锌、棒材、彩涂次之。在国内热卷目前还维持高产量的状态下,出口一旦受抑制,短期热卷库存压力将更加突出。

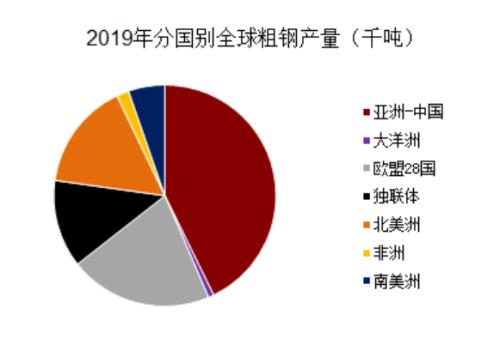

对比分析2019年全球粗钢产量发现,粗钢产出仍以亚洲为主。

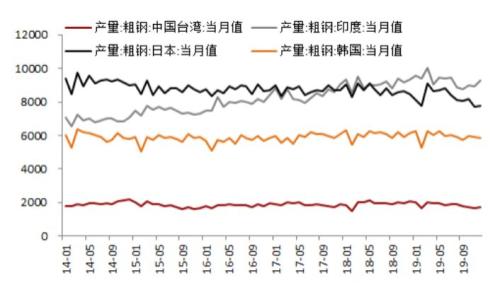

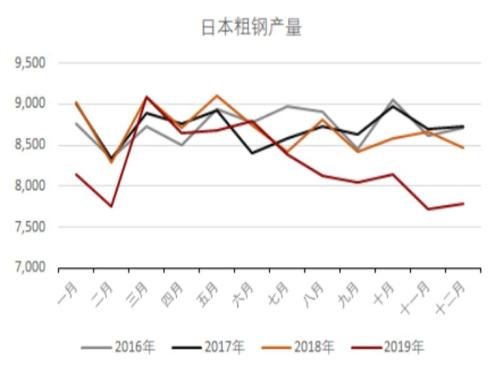

分国别来说,中国2019年粗钢产量9.93亿吨,稳居产量第一的位置,随着近年以来产能逐渐释放,印度粗钢产量在18年开始超越日本位居第二名,2019年度印度全年生产粗钢1.11亿吨。日本、韩国2019年度粗钢产量分别为9900万吨、7100万吨,分列第三、四名。日韩两国的钢铁生产集中度较高,一旦疫情需要严控,则两国的粗钢供应一定程度上也可能被限制。

五、铁矿石主要进口国家及主要长流程炼钢国家

中国是目前世界上最大的铁矿石进口国,其次是日本和韩国,对比长流程炼钢的国家,可以看出中,日,韩,德等国家在生产上很大程度的依赖于进口铁矿石的补充。

而近期除中国外,日韩两国新冠患者的确诊数据增加明显,由于集生产进口于一身,且在重视程度上明显弱于国内,因此一旦疫情出现大范围扩散,在钢铁企业集中度更高的两国境内,或许会出现类似国内的隔离措施,整个产业链也会受到严重打击,那么对于矿石端的需求则会出现明显的下滑,而随着大量矿石涌入国内,则国内库存结构在短期内就会发生改变。

从出口国来看,澳洲和巴西仍是供应巨头,生产和发运暂时未受疫情影响,而由于澳洲短期仍有飓风影响,因此供应端仍存在一定收缩预期。另外伊朗矿由于含硅量高,粒度较粗,但选矿后品位较高,相对于主流矿有一定的价格优势,是较好的配矿品种,虽然伊朗疫情开始呈现发展的趋势,但国内进口量并不高,预期总体影响较小。

六、焦炭主要出口国家及焦煤主要进口国家

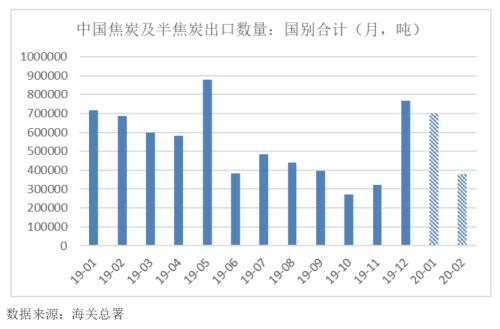

与2019年相比,今年节后焦炭市场出口量出现一定回落。近期从部分焦炭出口贸易商处了解到,节后焦炭市场整体出口情况较为一般。部分出口日本地区焦炭贸易商本月几乎没有订单,贸易商认为受到国内及日本当地疫情发展影响较大,目前计划转做内贸。部分发印度地区出口商近期订单相对有限,一方面印度需求有所回落,另一方面则出于对我国国内疫情的担忧,需求明显放缓,本月仅少量焦炭出口至印度地区。其他国家询货情况与上述两国类似,出口影响相对较为明显。

2019年2月国内焦炭量约在68.8万吨。从目前了解到的情况来看,日照及董家口地区本月出口装船各两条左右,每船均不足10万吨,其他港口少有焦炭出口听闻。粗略计算,焦炭出口量2月或在40万吨以内,大幅减少。不过相对于国内整体供需环境,焦炭出口量难以对整体供需平衡形成影响。

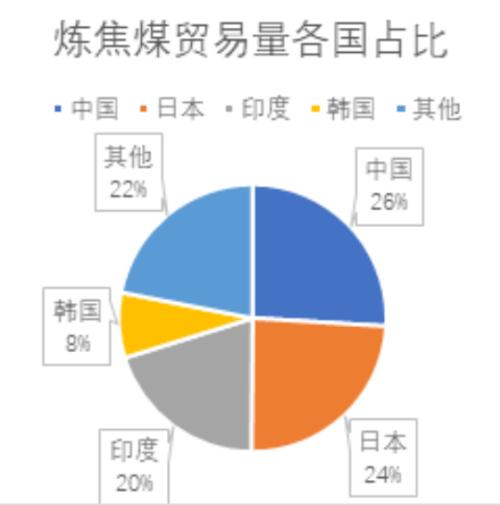

据德国钢铁协会(Verein der Kohlenimporteure)估计,在2019年的总出口量中,用于炼钢的炼焦煤贸易量下降了1%,至2.87亿吨。其中中国进口7450万吨,居世界首位;日本6938万吨,排名第二;印度进口5760万吨,排名第三,韩国2262,排名第四。如果日本韩国受疫情影响较重,影响两国钢厂高炉开工,按照10%的影响,那么每个月平均会有76万吨的减量,占中国月均进口量的12%。短期这个量还不会有多大影响,因为中国目前因为国内矿复工速度以及蒙煤停止进口而影响的量会在200万吨/月以上的水平,但是随着国内煤矿以及蒙古供应恢复,那么海运煤市场将面临压力。

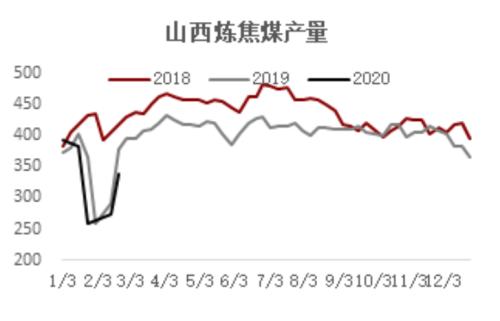

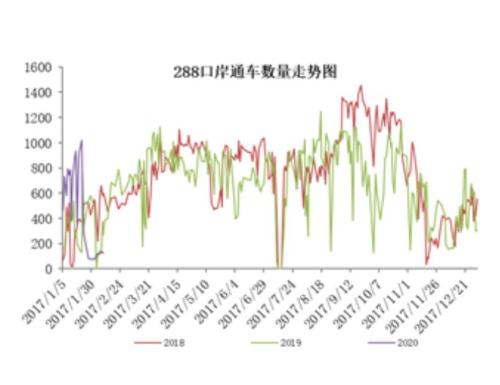

从数据上看,中国国内煤矿复工进度较好,蒙古也将大概率在3月2日恢复通关,甘其毛都口岸洗煤厂已经陆续复产,后期供应将恢复正常,也不排除蒙古为追回前期出口量,在通关后加大出口力度。那么3月份后炼焦煤的供应将大大缓解,价格冲高后将承压,海运煤价格第一目标先看回落到节前价格水平。

七、铁合金主要进口国家及锰矿主要进口国家

铬矿、铬铁:

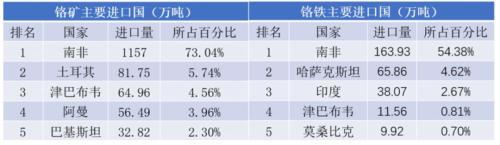

我们以2019年国内铬矿、铬铁进口数据为例,从上图中可以看出,铬矿、铬铁主要进口国分别为南非、土耳其、津巴布韦、印度、哈萨克斯坦以及莫桑比克和阿曼,截至目前上述国家新冠肺炎病例数仅印度3例(已出院),阿曼1例,因此此次肺炎对上述国家直接影响较小,铬矿、铬铁行情走势更多取决于产业因素。

节后高碳铬铁价格曾有过短暂的上涨,主要是物流运输受限,使得大部分铬铁工厂原料库存开始吃紧,随着运输恢复,前期资金和库存压力较大的铬铁工厂跟随招标价指引下调铬铁零售价格,导致铬铁价格有所回调。同时,因运费、原料、辅料等成本陆续下调,铬铁高成本支撑力度不足,经销商对短期内铬铁市场信心不足,下游不锈钢厂因不锈钢行情趋弱纷纷计划减产,因此铬矿、铬铁价格短期看压力仍旧较大。

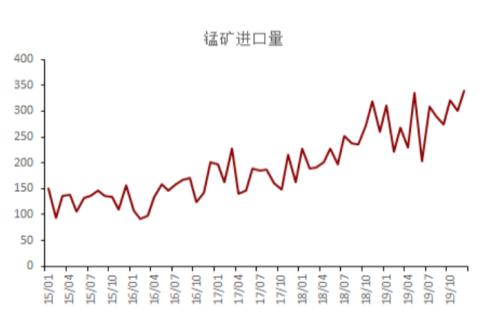

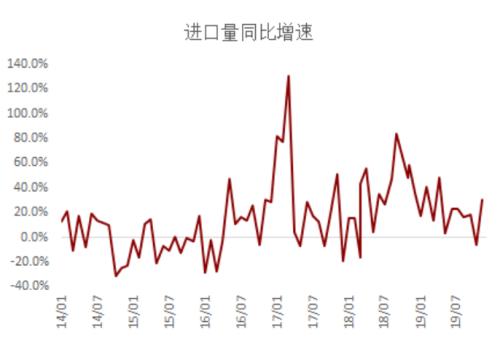

锰矿原料端,目前从海关总署公布进口量上看并没有明显回落,19年全年累计进口量为进口量为3404万吨,同比增加21%。我国锰矿主要进口来源国为,南非、澳大利亚、巴西、加蓬和马来西亚地区,其中从主要矿商的发货量数据上看,目前没有明显的下降。并且根据对主流贸易商商调研发现,因为国内锰矿库存一直在处在高位水平,贸易商接货意愿逐渐降低,国内锰矿价差很有可能出现倒挂情况。

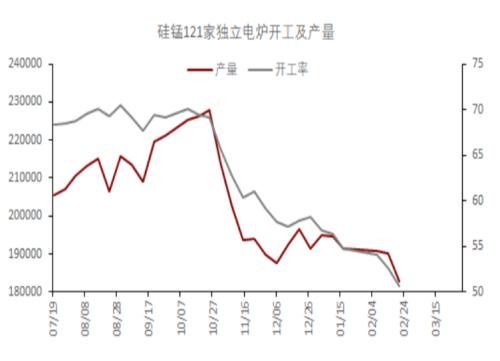

硅锰方面:我国硅锰主要用于内销,进出口数量相对有限。从钢联公布的产量数据上看,目前合金厂开工率和产量在逐渐下降,主要原因,第一、锰矿原料因前期交通影响,导致厂内原料不足。第二、现货价格逐渐下跌合金厂利润收缩严重。第三、因钢厂减产需求在短期内并没有向好情况,导致厂里库存较高。(大厂库存在4000-5000吨,小厂库存在20000吨)这种情况下导致合金厂检修停产增多。从产量及开工率上看,硅锰2月份的产量应该在90万吨左右,而开工率较上月可能有所下滑,但整体下降力度不够,整体上看,国内仍然处于供大于求状况。

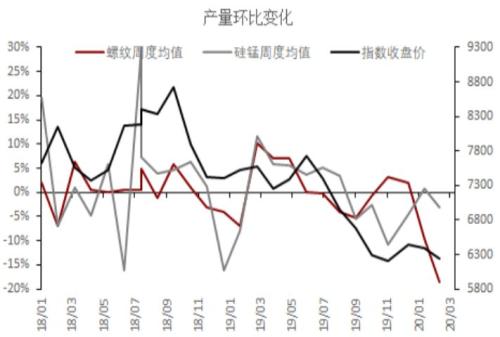

国外方面:目前主要钢材生产地区,如韩国、日本和欧洲地区粗钢产量都出现明显下降,其中最具代表性为日本地区,根据数据显示,日本粗钢产量已经连续五个月下滑,并且除中国外的粗钢产量也呈现出波动下滑的态势。所以,无论。是我国的硅锰还是其他国家生产的硅锰都面临需求下滑影响。

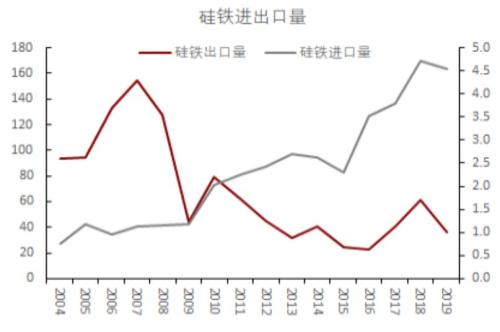

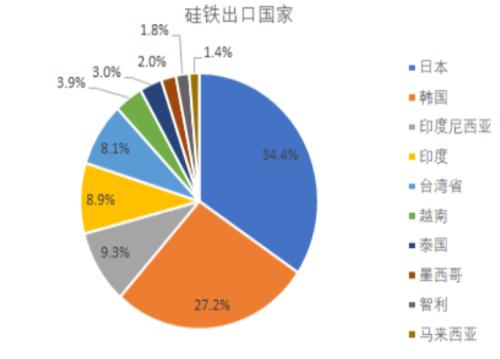

硅铁方面:硅铁因为在炼钢中用量相对较小,所以,从全世界硅铁分布上看,并没有形成较为集中的布局,其中中国和朝鲜相对其他地区产能及产量较大,我国即使硅铁的主要出口国也是硅铁的主要进口国。我国出口硅铁为75#牌号,而进口主要为55#品味相对较低。从海关总署公布的进出口数据来看,我国的出口正在萎缩,主要原因海外需求下降和国内高关税导致。主要出口国中日本韩国占比超50%,但最近两个粗钢产量逐渐下降,导致需求弱化。

供应端:硅铁目前正常生产,根据调研发现目前停产检修较少,合金厂以正常生产为主,并且目前现货价格相对较高使得其存在200元/吨利润生产积极性较高,但伴随而来的是高库存,后期库存仍然是个隐患。目前贸易商手中存货较少,主要原因下游订单不好不愿拿货。

八、海外疫情扩散的潜在影响

海外疫情扩散的中期影响就是前面提到的对于工业材和链的影响,如果我们延展开来,海外疫情扩散在长期可能会有以下几个方面的影响:

1. 改变消费预期:全球产业链短期无法正常运行会影响阶段性产出,但是长久下去由于造成居民收入者是收入预期下降),包括短期消费习惯的被动改变,可能在长期都会改变边际消费倾向,那么这对于未来全球的消费市场会有一定的影响。

2. 产业链本土化、集成化:疫情让人们重新审视了产业链高度分散化的利与弊,未来不排除为了对抗可能频发的黑天鹅事件,产业链有本土化、集成化的趋势,这个对于类似中国外包了很多全球供应链的国家是有一定的负面作用。

3. 资产泡沫风险加剧:如果说短期疫情无法被控制住,那么市场的避险情绪会急剧升温,在金融工具被广泛使用的背景下,很多权益类资产价格都已经处在了历史高位,那么会不会由疫情触发大量资金避险导致权益类资产价格快速下行。