自3.4日美联储开始第一次降息以来,过去三周资本市场经历了最狂风骤雨的冲击,一次又一次强劲的刺激政策似乎都是无效的,好像只能带来更大一波的下跌,但自本周美联储开始提供无限流动性供应、更重要的是参众两院推出2万亿美元的财政刺激的时候,事情在逐渐发生转折性的变化。笔者之前强调的“择时”的拐点快要来临了。

1

之前的货币政策为何无效?

自2.21日在日韩、欧美大爆发之后,美联储从3.4号开始降息、随后100bp降息、7000亿量化宽松到无限量的提供流动性,以美联储为首的全球央行货币政策的操作已经到达极限,然而我们看到的市场是几乎在每次宽松过后就是新一轮的暴跌,为什么所有的货币政策都显示无效?我们在前文(《一步之遥的资产系统性危机有多远?》)提到,在我们即将面临的系统危机面前:货币政策的空间已经非常有限了,没有财政政策刺激最终都是无效的。笔者当时推测的极限是50bp左右,然而美联储最后在50bp之后发现风险远比想象的巨大,就一把将弹药打光,直接将联邦基金利率降100bp到0,然而还是没有效果?这到底是为什么呢?

第一、是市场将美联储的紧急降息认为是对风险的确认、而非是对冲。美联储这种提前降息的举动在20世纪只在2001年911和2008年金融危机实施过,反而给市场一种感觉:就是美联储都认为风险大到这种级别了,那资产价格首先要抛售再说、以911或08年金融危机的级别、这点弹药是根本不够用的。

第二、是市场完全看到了美联储及全球其他央行没有更多弹药可用,真正的效果只能来自财政的刺激。这次危机的爆发真实的恐慌预期并非来自于金融机构崩溃而是来自对需求急速暴跌、甚至是直接陷入经济衰退的预期,以很多欧美资本市场大佬的说法:这种担忧并非是简单恐慌、而是由真实理由的。那么解决的方法就不是简单降息QE,因为这种机制的逻辑链条是通过提供廉价资本、从而带动投资、以投资拉动需求和消费,最终形成正向循环,然而当需求继续下滑的时候,再廉价的资本也是没有人去投资的,因此只有通过财政逻辑、扩大财政支出、降低财政收入-赋税,给企业及个人足够的刺激才能拉动需求。

第三,是流动性宽松其实已经在上一轮“预防式降息”中体现了其有效性的缺陷。在上一轮美联储全年7月开始的降息过程中,美联储发现降息之后市场流动性不但没有宽松、反而更加紧张了,这是造成全年9-10月美国货币市场的真实现象。笔者推演的逻辑是,当经济环境仍然较差、投资企业经营收益预期较差的大环境下,当降息后的廉价资本并未流入商业银行的信贷市场而是流入到了美债市场避险,从而不断压制美债收益率下行,资本过度吸引了大量资本反而造成市场流动性的紧张。我们在降息之前在前文中就提示过,这种有意思的现象在再次降息后可能再次发生:即越降息流动性越紧张。现在的流动性指标(TED利差:利差越高显示流动性越紧张)在降息后的确更加紧张。

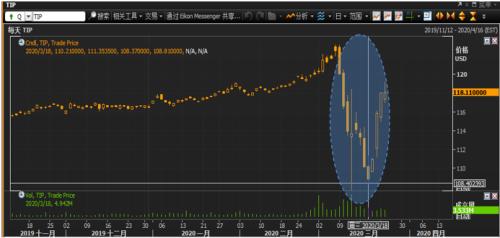

图1 TED利差在上一轮降息后反而更加紧张(方框阴影部分)、而当前的情况也非常类似(圆圈标记部分);当前紧张的流动性有逐渐缓解的迹象

数据来源:Refinitiv

2

流动性风险和通胀预期

如何驱动了资产的暴跌?

这里面就要简单说明货币市场的流动性是如何驱动了资产价格的变化,我们在前文中提到(《一步之遥的系统性风险有多远?》)和(《“准金融危机”资产逻辑的变与不变》)中就反复提示过:如同火场中的backfire,紧缺的流动性如同短缺的空气导致资产急剧暴跌,而当流动性极度紧缺的时候各大金融机构会开始拼命的抛售各类资产。我们也举了08年黄金暴跌的例子,以及上文降息后流动性越降越紧的逻辑。

这里面有很多机制在发挥作用,比如从全球资产角度讲,当全球需要换取流动性、而欧洲美元又明显不够用时候,只能通过美联储利用美元互换等工具向全球央行输送流动性,发挥全球央行的央行的作用, 但这个时候向非美地区输送流动性的时间迟滞足以造成局部的流动性紧张。再比如,与美联储做对手方的各类一级交易商们(各大银行、投行们)为确保自身流动性稳定、并不愿意从联储接入“廉价的”资金,从而造成二级和三级机构的企业和个人的流动性紧缺、甚至连美国各大商业银行美元现金都被不断提现而短缺。这也是后来3.18和3.19美联储建立新的CPFF(商业票据融资工具)和PDCF(一级交易商信贷工具)的原因。而这些工具都相应的。

而更恶劣的情况发生在3.9号OPEC谈崩、沙特宣布逆势增产之后,这意味着通缩的来临可能改变由流动性宽松所导致的通胀预期(大家都知道通胀之下、资产是要水涨船高的),等于是通缩的预期抵消了大部分各大央行放水对冲的效果,因此包括黄金在内的资产价格再次大跌。

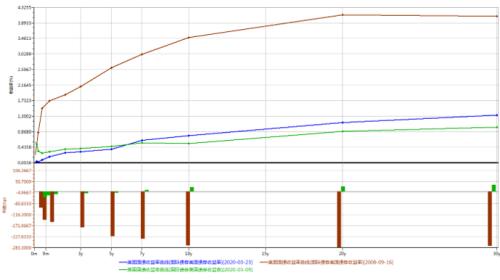

图2 3月10日之后TIPS通胀债券反映出的通胀预期开始下跌、预期转入通缩;而3.18MMLF之后通胀预期开始逐渐反转

数据来源:Refinitiv

这个极端的体现就是美元指数开始随后暴涨,逻辑是投资者发现当释放的流动性无法推升通胀之后,连唯一避险的工具美债的收益率已经被压低到接近零的程度,那么就意味着再去买美债就是免费给美国政府融资,收益率接近为零、扣除风险等因素甚至可能为负,那么这个时候投资者反而选择开始持有美元现金,于是3.10号后极端暴力的通缩和流动性紧缺驱动的美元上涨就开始了。

3

为何真正有效的时刻-择时的拐点要来临了?

密切观察市场的反应,我们发现随着全球决策层一系列眼花缭乱的操作,看似毫无反应的市场正在逐渐产生变化,一些有效的东西在逐渐显现。3.23日美联储宣布新一轮量化宽松行动,誓言将无限量购入美国国债及MBS债券,这是联储的极限-无限量流动性供应!更重要的是批准成立MMLF(全称Money Market Mutual Fund Liquidity Facility,暂译作货币市场共同基金流动性便利工具)。这个虽然只有美财政部100亿美元的担保做背书,但本质上已经开始了财政和货币之间的置换, 这就是笔者之前说的财政的政策开始入场。以前文提供的标志-3.16开始的一周美联储的资产负债表已经突破了08年以来的新高-4.5万亿美元,达到了接近4.7万亿美元,新一轮的扩表已经正式启动了。

图3 美联储资产负债表已经如前文预期的开始了新一轮的突破扩表进程

数据来源:Refinitiv

比这还要更猛的直接2万亿美元财政刺激政策已经通过参议院、今晚将在众议院投票,笔者预期将无疑义获得通过,包含直接提供个人现金或等值券等刺激消费为主的财政刺激措施会正式把财政推向前台。我们前文提及,只有当新一轮资产负债表扩张的时候,才可能是新一轮资产价格“择时”拐点出现的时刻,现在支持财政扩张的政策已经箭在弦上、资产负债表的扩张已经确认,这个拐点正在逐渐来临。

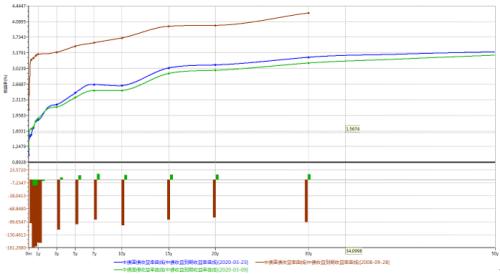

而这个时候我们观察市场,发现无论是前面提到的流动性指标还是通胀指标都在逐渐缓解(流动性还在高位、还在逐渐缓和当中),而如果观察债券收益率期限结构我们会发现,我们当前的债券期限结构比08年时期要更差(更加扁平、利率绝对水平也更低)、但似乎比最差的时候(3.10号前后更加扁平、利率绝对水平更低)的状态要有所好转,一些好的迹象正在缓慢出现。。。

图4从美债期限结构可以看出,当下的期限结构-蓝色处在08年金融危机-红色后更加扁平的状态,但最坏的时候3.9号的状态正在好转

数据来源:Wind

从国内的资产来看,我们的期限结构似乎更好一些,虽然整体利率水平也是比08年9.16号雷曼倒闭时刻更低,但整个的期限结构扁平化程度基本一致,而且同样比3.10号通缩预期急剧加强之后更加稳固。在我们推测最坏的时候已经过去的时候的同时,也使得我们更有理由相信国内资产价格的韧性要强于国际资产。

图5 中国国债的期限结构相对更好当前-蓝色比08年危机-褐色绝对水平更低,但扁平化程度基本一致,且已经比最差的时候3.10号-绿色利率水平有所恢复

数据来源:Wind

4

是否还会有更坏的时候?

那么现在的问题就是是否还会有更坏的时候?也许会有,比如难以想象的更剧烈的疫情爆发,但这个应当已经被充分Price In了、或许风险已经不大了;或许还有超大型金融机构倒闭破产这样的“灰犀牛”才能再冲击市场一轮,那就或许是最后一轮暴跌的开始,否则很快就签署的财政刺激将逐渐把资本市场的政策底部逐渐对冲出来.

以此推演,我们就会推理出来:流动性紧缩推动的美元上涨将逐渐趋于结束、美元顶部将出现;通胀回升逻辑推升的黄金将重新确立上涨态势;股市、商品等风险资产底部也将逐渐显现。所以我们剩下的需要做的就是静静等待美国的财政刺激政策的结果、并观察流动性的顶部逐渐出现了。