钢材:

前周周末唐山和杭州现货市场成交情绪较强,周末钢坯带钢以及螺纹价格上涨,气氛偏向乐观;整体上周钢材现货成交进一步好转,上周全国建筑钢材主流贸易商日均成交环比前周增长1.79万吨至18.79万吨,基本接近于农历往年同期成交水平。整体终端需求随着复工时间的推进而继续复苏,终端成交和实际出库资源同样延续增长趋势。虽然上周初公布房地产相关数据显示投资开发以及新开工同比增速均大幅下跌,但已经在市场预期之中,在现货成交气氛活跃,以及对于近月终端需求持续改善预期下,成品材期价上半周整体走势震荡偏强,一度冲高至短流程成本压力线附近回落。上周四外围金融市场悲观情绪蔓延,原油带动化工板块再次大幅下挫,铜期价也连续两个交易日跌停,螺纹和热卷成品材期价先是快速走弱,螺纹近月多头也兑现利润移仓至远月;但午后钢联数据显示螺纹社库和厂库总库存统计样本出现降库拐点,整体测算表观消费继续大幅环比修复,数据上的拐点和需求修复导致市场对于近月终端需求预期进一步改善,成品材期价跌幅快速收窄,走出了深V日内行情。虽然成品材绝对价格剧烈波动,但是基于需求预期无法证伪,近月走势强于远月,螺纹05-10月间价差在前周结构转换后上周走扩。

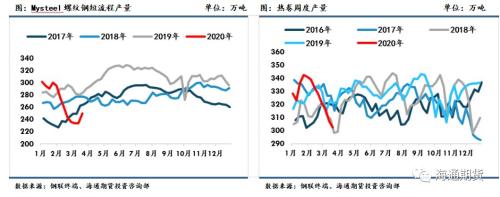

整体RB05合约下跌0.8%至3483元/吨,RB10合约下跌3.23%至3359元/吨;HC05合约下跌3.33%至3368元/吨,HC10合约下跌4.97%至3234元/吨。上周螺纹钢产量在春节后四周持续下降后连续第三周回升了24.23万吨,增量来自长流程转炉废钢日耗的增加和轧线的复产,以及短流程电弧炉的复产。数据显示降库拐点已现,但是叠加隐性库存后,依然处于绝对量高企的压力之下。后期关注库存去库的速率,螺纹产量回增速度在长流程存有利润和短流程集中复产下较快,虽然华东短流程利润处于亏损状态,但是华南和西南地区存有利润,目前废钢市场资源偏紧,如后期废钢的供给逐渐跟上,短流程的产量会有进一步回升的空间。而当下数据上表观消费的回升有一部份是建筑工地的备货补库,后续是否能维持较高的消费水平或者出现赶工的情况决定了库存是否能维持较快的降库速率,如若降库较慢,对钢材价格的上涨空间会形成压制。

铁矿石:

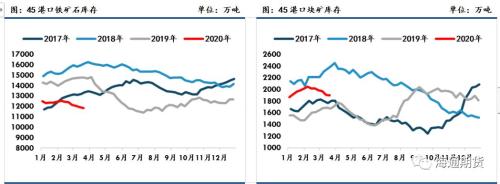

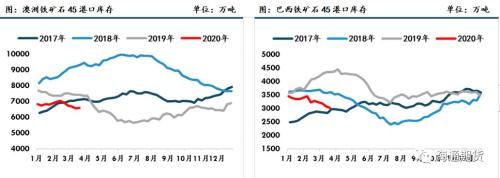

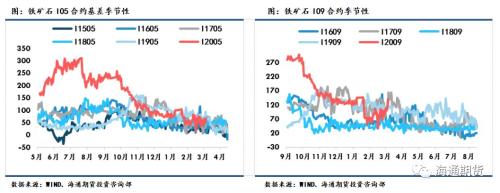

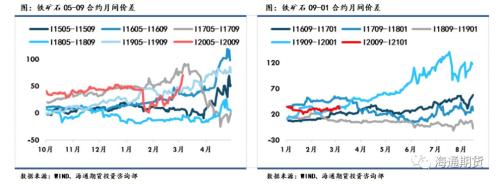

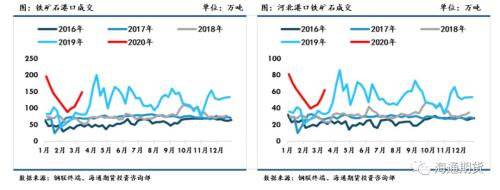

海外矿山发运情况显示虽然澳洲发运逐渐回到了正常区间内,但是巴西由于大雨影响而发运维持较低水平。上周市场流传相关消息较多,马来西亚政府要求淡水河谷停止在马来西亚的混合矿石业务,并要求该中心停业至本月31日;以及南非矿山生产也受到扰动。在铁矿发运和到港预期较低以及需求较好的情况下,连铁期价走势较为坚挺。但是上周四晚关于安赛乐米塔尔钢厂计划采取措施减少欧洲钢铁业务的产量的消息加深了市场对于海外钢厂受疫情影响进行减产计划后,全球铁矿需求下降以及海外矿山发运至中国比例或提高的担忧,上周最后一个交易日连铁期价大幅下跌,远月跌幅更大。整体I05合约上周上涨0.53%至661元/吨,I09合约上涨下跌4.5%至591元/吨。澳洲热带气旋对于澳洲港口作业的影响减弱后,澳洲铁矿发运逐渐恢复至正常区间;但是巴西由于大雨的影响,维持发运的低位。矿山生产受到影响的消息流传较多,其中马来西亚政府要求淡水河谷停止在马来西亚的混合矿石业务预计影响大约80万吨,VALE预计不会对2020年全年产量和销量产生影响,但在2020年第一季度的销售量产生约80万吨的影响。目前截止3月20日的铁矿库存水平看,港口铁矿石现货成交继续回升,疏港量维持高位水平,铁矿石45港口总库存持续第六周降库,消耗67万吨。钢厂进口烧结粉矿钢厂库存上周环比小幅增加53万吨至1590.7万吨,且和去年一致维持较低的钢厂库存水平。短期之内海外矿山发运和到港整体尚未恢复至正常水平,叠加近期铁矿需求不减,港口库存难以大幅回升,表现出近月供需结构相较中期更偏紧,连铁期价上近月表现强于远月,正套价差扩大。

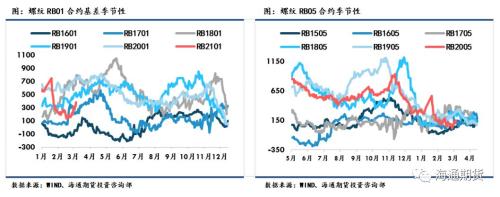

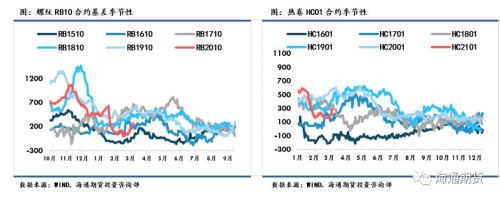

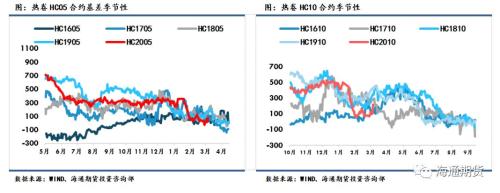

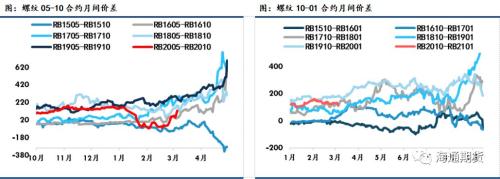

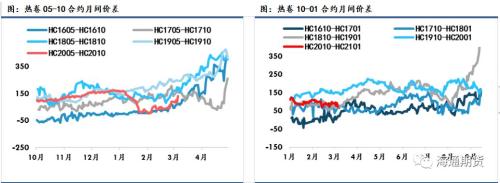

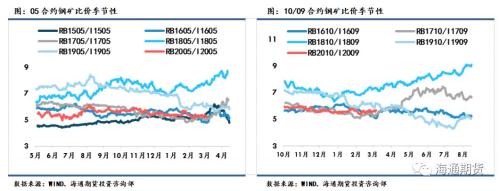

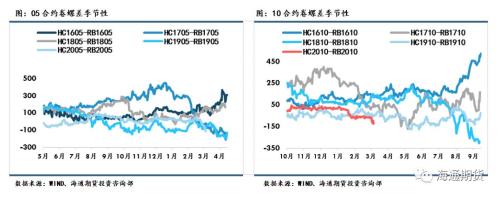

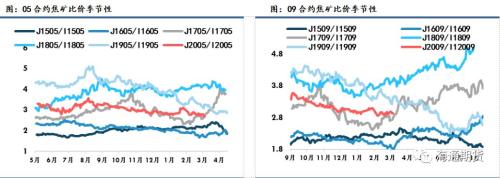

盘面价差:螺纹05-10合约月间价差在前周结构发生转变重新回到贴水结构后上周持续扩大,05-10价差从56扩大至124。热卷05-10合约月间价差从93扩大至134。连铁05-09合约月间价差从43扩张至70.5。上周螺矿比价RB05/I05合约比价依然维持在5.3附近。由于疫情对于全球制造业下滑的影响,卷材需求预期差于螺纹,卷螺差HC05-RB05合约价差从-34扩大至-115。焦炭铁矿比价J05/I05小幅下降至2.7。

一.期货市场上周回顾

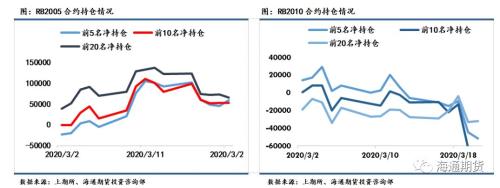

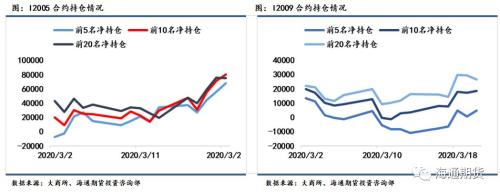

上周螺纹钢05合约减少净多头持仓,螺纹10合约增加净空头持仓。螺纹05合约上前二十名期货公司净持仓从净多头持仓122357手减少至净多头持仓65549手;螺纹10合约上前二十名期货公司净持仓从净空头持仓27358手增加至净空头持仓31828手。铁矿石05合约前二十名期货公司净持仓从净多头19699手增加至74969手;铁矿石09合约前二十名期货公司净持仓从净多头16255手增加至净多头26603手。

二.钢矿期货价差情况

前周周末唐山和杭州现货市场成交情绪较强,周末钢坯带钢以及螺纹价格上涨,气氛偏向乐观;整体上周钢材现货成交进一步好转,上周全国建筑钢材主流贸易商日均成交环比前周增长1.79万吨至18.79万吨,基本接近于农历往年同期成交水平。整体终端需求随着复工时间的推进而继续复苏,终端成交和实际出库资源同样延续增长趋势。虽然上周初公布房地产相关数据显示投资开发以及新开工同比增速均大幅下跌,但已经在市场预期之中,在现货成交气氛活跃,以及对于近月终端需求持续改善预期下,成品材期价上半周整体走势震荡偏强,一度冲高至短流程成本压力线附近回落。上周四外围金融市场悲观情绪蔓延,原油带动化工板块再次大幅下挫,铜期价也连续两个交易日跌停,螺纹和热卷成品材期价先是快速走弱,螺纹近月多头也兑现利润移仓至远月;但午后钢联数据显示螺纹社库和厂库总库存统计样本出现降库拐点,整体测算表观消费继续大幅环比修复,数据上的拐点和需求修复导致市场对于近月终端需求预期进一步改善,成品材期价跌幅快速收窄,走出了深V日内行情。虽然成品材绝对价格剧烈波动,但是基于需求预期无法证伪,近月走势强于远月,螺纹05-10月间价差在前周结构转换后上周走扩。

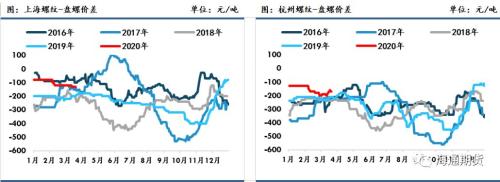

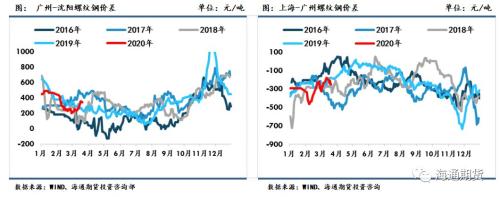

整体RB05合约下跌0.8%至3483元/吨,RB10合约下跌3.23%至3359元/吨;HC05合约下跌3.33%至3368元/吨,HC10合约下跌4.97%至3234元/吨。对于铁矿石,海外矿山发运情况显示虽然澳洲发运逐渐回到了正常区间内,但是巴西由于大雨影响而发运维持较低水平。上周市场流传相关消息较多,马来西亚政府要求淡水河谷停止在马来西亚的混合矿石业务,并要求该中心停业至本月31日;以及南非矿山生产也受到扰动。在铁矿发运和到港预期较低以及需求较好的情况下,连铁期价走势较为坚挺。但是上周四晚关于安赛乐米塔尔钢厂计划采取措施减少欧洲钢铁业务的产量的消息加深了市场对于海外钢厂受疫情影响进行减产计划后,全球铁矿需求下降以及海外矿山发运至中国比例或提高的担忧,上周最后一个交易日连铁期价大幅下跌,远月跌幅更大。整体I05合约上周上涨0.53%至661元/吨,I09合约上涨下跌4.5%至591元/吨。上周对标华东螺纹现货价格,RB05合约基差从8.3扩大至145.9,RB10合约基差从64.3扩大至270。HC05合约基差从升水35改变值贴水82,HC10合约从68扩大至216。铁矿石基差针对金布巴粉,整体I05合约基差从22.8扩大至46.5,I09合约基差从65.8扩大至117。

螺纹05-10合约月间价差在前周结构发生转变重新回到贴水结构后上周持续扩大,05-10价差从56扩大至124。热卷05-10合约月间价差从93扩大至134。连铁05-09合约月间价差从43扩张至70.5。上周螺矿比价RB05/I05合约比价依然维持在5.3附近。由于疫情对于全球制造业下滑的影响,卷材需求预期差于螺纹,卷螺差HC05-RB05合约价差从-34扩大至-115。焦炭铁矿比价J05/I05小幅下降至2.7。

三.钢材现货市场

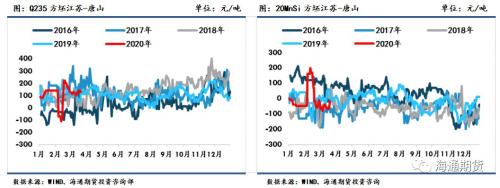

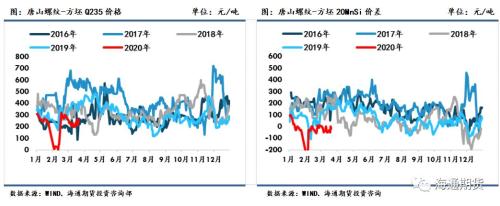

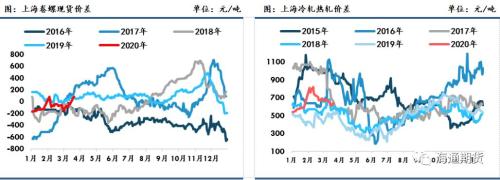

前周周末受成品材期价走强影响唐山和杭州地区钢材现货市场成交较为火爆,贸易商拉涨情绪较为浓厚,钢坯、带钢以及螺纹价格均大幅上涨。上周成品材期价波动加剧,现货成交情绪随着期价波动有所调整,但是成交依然相较前周有所改善。上周全国建筑钢材主流贸易商日均成交环比前周增长1.79万吨至18.79万吨,接近于农历往年同期成交水平,增长幅度有所收窄。整体终端成交和实际出库资源同样延续增长趋势。唐山Q235钢坯现货价格上周从3130元/吨上涨至3160元/吨,唐山20MnSi钢坯上涨40元/吨至3420元/吨。江苏地区钢坯现货价格涨幅大于华北地区,Q235钢坯江苏和唐山价差扩大10元/吨至130元/吨,20MnSi钢坯江苏和唐山价差从-60收窄至-20。螺纹钢现货上海价格上周上涨50元/吨至3520元/吨,杭州螺纹现货价格上涨50元/吨至3580元/吨附近,广州螺纹现货价格上涨110元/吨至3880元/吨附近,北京螺纹现货价格上涨60元/吨至3420元/吨左右。上海热卷现货下跌70元/吨至3440元/吨,广州热卷现货下跌20元/吨至3460元/吨;上海螺纹和热卷现货价差扩大120元/吨至80元/吨。华东地区螺纹钢和盘螺现货价格均有所回升,杭州地区价差从-190收窄至170元/吨左右,上海地区价差维持在-130元/吨附近;上海冷热轧价差维持640元/吨。地区间华东和华南价差由于华南现货价格反弹幅度大而扩大至-251元/吨附近,华南和北方价差由于北方价格涨幅有限而扩大至344元/吨左右;华东和南方终端需求恢复快于北方,现货价格表现强于北方。

四.钢材基本面情况

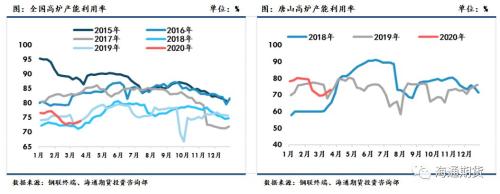

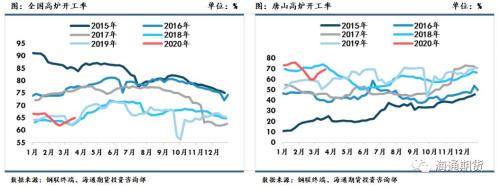

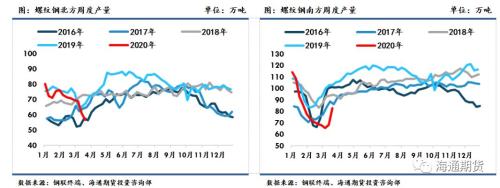

上周唐山地区继续有高炉复产,截止3月20日,唐山138座高炉中检修数量继续下降至42座,同时周度影响产量也下降至72.24万吨,唐山高炉产能利用率环比回升至73.25%。本周唐山地区部份钢企的高炉均有复产和检修计划,唐山高炉产能利用率或小幅回升。全国高炉产能利用率环比回升至73.78%,全国高炉检修限产量环比上周减少2.11万吨至64.76万吨;由此日均铁水产量环比回升3.8万吨至210.44万吨,春节后铁水产量持续下降以来连续第二周回增,增幅有所扩大,对于炉料的需求不减。春节后受疫情影响,钢厂由于原料运输受到限制以及厂库库容受限,主动在2月进行高炉和轧线的检修,成品材产量持续下降。上周螺纹钢产量在春节后四周持续下降后连续第三周回升了24.23万吨至272.98万吨。

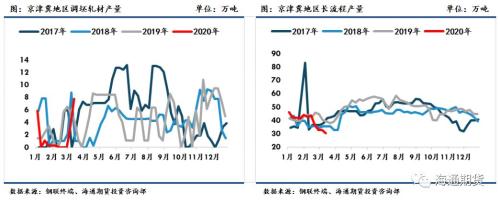

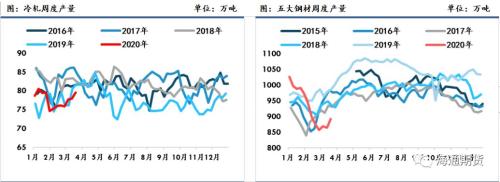

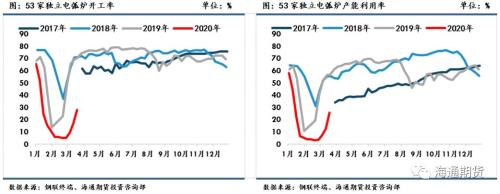

分地区看,北方螺纹产量环比有所下降,但南方和华东地区由于独立电弧炉的加速恢复开工导致螺纹钢产量明显增产,分别环比增加21.4%和11.7%。细分省市来看,江苏、山东以及南方省市地区螺纹产量均有所回升。春节后受疫情影响下物流运输受到限制,部分钢厂原辅料库存告急以及钢厂库存饱和度较高的影响,钢厂开始被动限产进行高炉和轧线检修。长流程产量受此影响环比持续下降,截止到2月底,产量降幅持续收窄,但是大部分的减量来自于高炉和转炉的废钢添加量。目前市场对于终端需求恢复预期较好,运输物流也基本恢复,钢厂库存迎来拐点去库,在钢厂存在即期吨钢利润的情况下,从钢厂自身维持现金流角度出发,钢厂依然会维持生产,产量很难再持续性下降。上周螺纹产量的大幅回增主要来自于长流程转炉废钢日耗的增加和轧线的复产,以及短流程电弧炉的复产。富宝资讯显示全国70家长流程钢厂废钢日耗环比连续第二周增加,叠加轧线的复产,钢联螺纹产量统计样本中长流程产量上周环比增加15.8万吨,增幅明显。短流程方面,近期电炉也逐渐集中复产,华东和西南地区复产进展由于废钢库存相比较多而快于华南和华中地区,华东和西南地区产能利用率高于其他地区。上周螺纹钢产量样本内短流程产量从14.9万吨大幅环比回升至23.33万吨,占比提升至8.5%。同时截止3月19日,全国53家独立电弧炉钢厂产能利用率回升至25.93%;开工率提升至28.15%,由于受到短流程利润的限制,生产企业生产积极性不强,叠加市场废钢资源偏紧,短流程产量大幅回升空间相对有限。热卷产量上周环比下降4.7万吨至302.53万吨;五大钢材产量上周环比增加28.03万吨至892.42万吨。

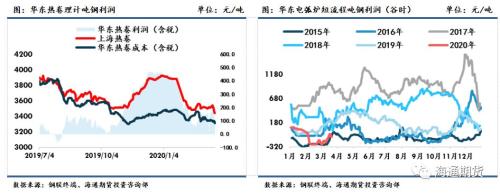

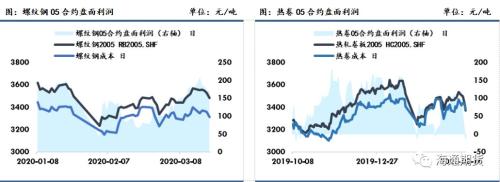

五.钢材利润炉料成本中,准一级冶金焦现货价格在上周完成了第四轮下跌50元/吨,铁矿石港口现货价格随着连铁期价先扬后抑;总体上周螺纹和热卷的长流程生产成本环比有所下降;相较前周钢材吨钢利润,华东地区理计螺纹即期吨钢利润有所扩张,热卷即期吨钢利润则环比收窄。截止3月19日,华东螺纹吨钢利润(理计)为263.6元/吨;华东热卷吨钢利润为127元/吨。同样螺纹05合约的盘面利润扩大,但热卷05合约盘面利利润有所收窄,均贴水于螺纹和热卷现货利润。此外近期废钢价格由于资源紧俏和电炉企业的复产开始反弹,华东地区螺纹钢全废钢谷时开工电炉成本小幅上升至3628元/吨,虽然建材现货价格有所反弹,相比江苏沙钢螺纹价格,华东地区电弧炉开工利润依然为负,且亏损幅度小幅扩大。华南和西南地区存有小幅利润空间,预计在钢材终端需求释放以及库存去库前,短流程电弧炉螺纹钢吨钢利润大概率持续被压制,钢厂生产积极性较弱。

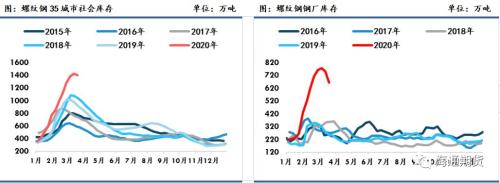

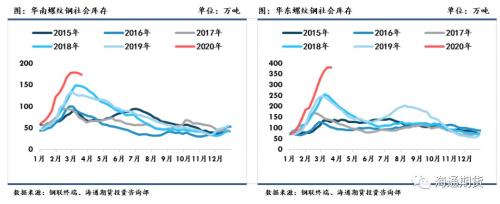

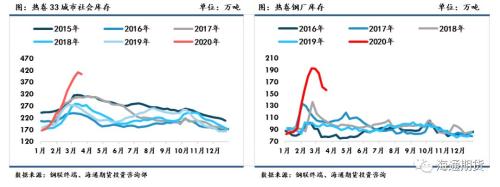

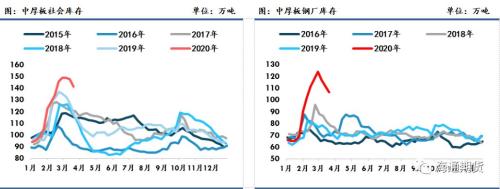

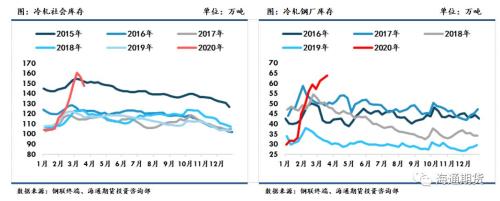

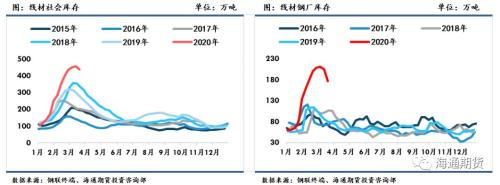

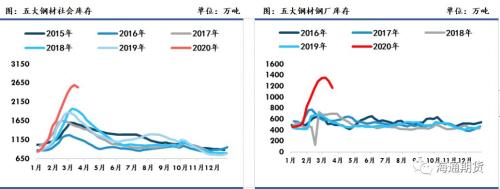

六.钢材库存螺纹钢35城社会库存上周环比降库21.7万吨至1405.25万吨,高于农历去年同期螺纹社会库存532.97万吨,在春节持续累库七周后实现降库拐点;螺纹钢钢厂库存自春节累库以来连续第二周降库,环比下降86.72万吨至663.22万吨,并且高于农历去年同期416.67万吨。螺纹总库存也迎来了降库的拐点,环比下降108.42万吨至2068万吨,高于农历去年同期库存水平949.64万吨。热卷上周33城社会库存环比增加25.36万吨至438.34万吨,高于农历去年同期库存79.6%;热卷钢厂库存环比小幅下降5.24万吨至156.62万吨,高于农历去年同期库存61%,继前周出现去库拐点后上周又重新累库。热卷总库存环比增加20.12万吨,且相比农历去年同期水平高出74.5%。虽然国外疫情处于扩散阶段,但是国内疫情已经得到控制,全国范围确诊和疑似病例清零,开始转向防范境外输入,复工复产和物流运输进一步恢复,钢厂前期接近饱和的钢厂库存在物流运输畅通下逐渐增速转移至社会库存处,由此前周成品材钢厂库存率先出现降库拐点。上周钢材现货成交继续改善,终端需求逐步恢复,螺纹社会库存也迎来降库的拐点;但是前期部份社会库存处于满库状态,堆积在外和港口压港的钢材库存未被计入在数据中,部分钢厂和贸易商征用了部分非主流仓库储存现有资源,隐形未被统计进样本的库存(在途和在港资源)是有所增加的。根据钢联在3月第2周的调研情况来看,目前建筑钢材库存最大,螺纹钢样本外库存约为109.61万吨,环比螺纹上升2.05万吨,盘线30.36万吨。江苏、河南、安徽三省样本外库存最多,三省合计接近70万吨,江苏上升,河南和安徽下降。从测算表观消费来看,螺纹和热卷上周表观需求明显恢复,分别环比增长至381.4万吨和315.87万吨。但是由于样本内螺纹社会库存累库幅度存在低估可能性,所以简单测算出的表观消费数据或表现出高估的情况。

虽然数据显示降库拐点已现,但是叠加隐性库存后,依然处于绝对量高企的压力之下。后期关注库存去库的速率,螺纹产量回增速度在长流程存有利润和短流程集中复产下较快,虽然华东短流程利润处于亏损状态,但是华南和西南地区存有利润,目前废钢市场资源偏紧,如后期废钢的供给逐渐跟上,短流程的产量会有进一步回升的空间。而当下数据上表观消费的回升有一部份是建筑工地的备货补库,后续是否能维持较高的消费水平或者出现赶工的情况决定了库存是否能维持较快的降库速率,如若降库较慢,对钢材价格的上涨空间会形成压制。

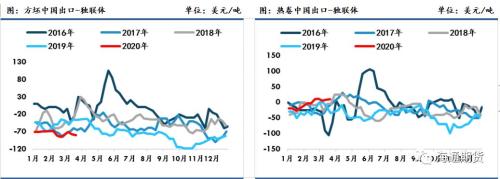

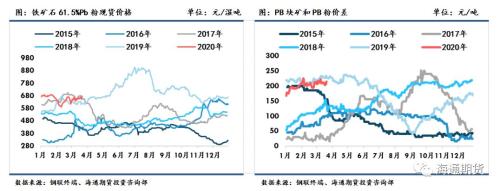

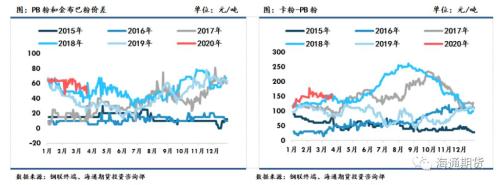

七.铁矿石现货市场上周连铁期价先扬后抑,近月价格有所支撑,走势强于远月。铁矿石港口现货市场交投情绪尚可,由于前期铁矿石价格上涨,贸易商活跃度较高,低价出货意愿不强;钢厂对于采购心态较为谨慎,后半周连铁期价波动加剧,钢厂多为观望询盘为主。华东和华北部份钢厂调整进口铁矿配比,偏向于多采购超特粉和混合粉为代表的澳洲低品矿调低生产成本,低品矿相对价格支撑力度较强。港口铁矿石成交环比小幅好转,上周日均成交环比前周增加近18万吨左右。总体上周61%金布巴粉现货价格下跌6元/吨至603元/吨,61.5%PB粉现货价格下跌14元/吨至650元/吨,65%卡粉现货价格上涨3元/吨至807元/吨。块矿和粉矿价差依然维持较高水平,PB块矿和PB粉的现货价差上涨3元/吨至214元/吨附近;PB粉和金布巴粉现货价差收窄8元/吨至47元/吨附近;PB粉和低品超特粉的现货价差收窄8元/吨至124元/吨。虽然近期港口巴西粉库存依然较低,但是钢厂吨钢利润维持较低位置,钢厂对于高品矿的需求有所下降,对于中品矿和低品矿的需求有所增加,卡粉和PB粉的价差维持在157元/吨水平附近。PB粉和超特及卡粉的综合成本差有所扩大,PB粉的性价比有所回升。

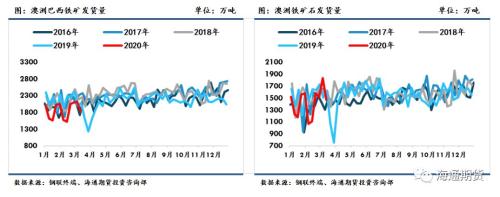

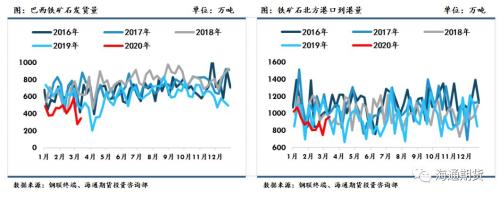

八.铁矿石基本面情况澳洲热带气旋对于澳洲港口作业的影响减弱后,澳洲铁矿发运逐渐恢复至正常区间;但是巴西由于大雨的影响,发运大幅环比下降,维持发运的低位。截止至3月13日那周,澳洲和巴西铁矿总发货量环比下降295万吨至1818.1万吨,相比去年同期减少12.5%,今年累计发运量同比处于低位。澳洲铁矿发运在前周大幅回升后下降367万吨至1469.6万吨,其中力拓铁矿外运量环比下降199万吨,而必和必拓发运量环比下降97.2万吨,表现较为稳定,处于历年同期较高水平。近期受疫情影响,矿山生产受到影响的消息流传较多,其中马来西亚政府要求淡水河谷停止在马来西亚的混合矿石业务预计影响大约80万吨,VALE预计不会对2020年全年产量和销量产生影响,但在2020年第一季度的销售量产生约80万吨的影响,巴西整体一季度发运至中国的量维持较低水平。由于前期发运从低位的恢复,截止3月13日,北方铁矿石到港量环比增加31万吨至957万吨,同比去年增加4.99%;但是由于巴西发运的影响,后期到港情况难以大幅回升。此外需要关注疫情扩散下对于铁矿生产的影响波动。

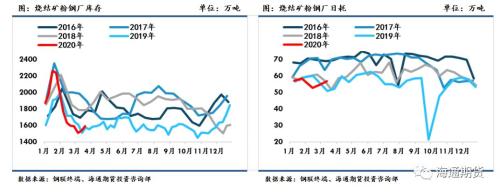

九.铁矿石库存情况目前截止3月20日的铁矿库存水平看,港口铁矿石现货成交继续回升,疏港量维持高位水平,铁矿石45港口总库存持续第六周降库,消耗67万吨至1.1844亿吨。45港口块矿环比下降4.55万吨至1902.35万吨;球团环比下降3.87万吨至452万吨;铁精粉环比下降8.4万吨至671.56万吨;测算粉矿库存环比下降50.15万吨至8818.21万吨。澳洲铁矿库存环比下降42.96万吨至6593.64万吨,巴西矿港口库存环比下降52.83万吨至3022.72万吨。港口铁矿石的库存结构中,高品矿和低品矿的库存处于低位水平,前期钢厂改变钢厂进口矿配比偏好,更加偏向于中品矿和低品矿来调节自身生产成本,中品矿和低品矿库存持续去库,低品矿相对中品价格表现更加坚挺。巴西铁矿发运今年一季度持续维持较低水平,港口卡粉库存水平不高,虽有两周小幅累库,但上周库存又有所下降,整体对卡粉价格有所支撑。所以价差能看到高品-中品以及中品-低品价差上周分表扩张和收窄。钢厂进口烧结粉矿钢厂库存上周环比小幅增加53万吨至1590.7万吨,且和去年一致维持较低的钢厂库存水平。短期之内海外矿山发运和到港整体尚未恢复至正常水平,叠加近期铁矿需求不减,港口库存难以大幅回升,表现出近月供需结构相较中期更偏紧,连铁期价上近月表现强于远月,正套价差扩大。