3月24日晚间,中国基金业协会披露了券商资管、基金公司专户以及基金子公司专户的最新规模排名情况。

随着资管新规的逐步落地,打破刚兑、规范资金池模式、遏制通道业务效果显现,资产管理行业监管延续防风险,回归投资本质,主动管理能力提到稳步提升,特别是券商资管,截止2019年四季度,除去无可比数据的券商,前20名券商中有19家月均规模无一例外均较三季度有所下滑。与此同时,券商主动管理能力提升更为明显,去年四季度,有6家公司主动管理规模占比超过50%,其中更有公司主动管理规模占比超8成。

券商资管月均规模:19家规模下滑 这家名次上升快

在资管规模大缩水的趋势之下,整体来看,去年四季度,除去无可比数据的券商,前20名券商中有19家月均规模无一例外均较三季度有所下滑。

具体来看,去年四季度,月均规模在5000亿元的共6家,较三季度减少一家,分别为中信证券、国君资管、华泰资管、招商资管、申万宏源和中信建投证券。其中,中信证券月均规模为1.1万亿元,仍是唯一一家月均规模破1万亿的券商,国君资管则以7076.67亿元的规模紧随其后,且较第三名明显拉开差距。

和上季度相比,2019年四季度,有14家券商资管降幅超过5%,其中6家降幅逾10%,长城证券降幅最大,去年四季度,长城证券月均规模达1291.29亿元,较三季度下滑13.02%。

5家公司排名有所上升,其中国信证券去年四季度规模为1401.47亿元,排名第16位,名次上升4位,升速最快。6家名次较三季度有所下滑,其中,中信建投去年四季度规模达到5236.76亿元,排名第6,名次下滑2位。

中金公司最新上榜,2019年四季度,中金公司月均规模达1400.11亿元,排名第17位。

此外,前五名的格局正在发生变化。去年四季度,中信建投证券掉出前五,招商资管和申万宏源则顺势补上,分列第四和第五名。不容忽视的是,券商之间的分化仍在持续加大,20家券商中,排在第一名的券商较排在最后的一名的券商,月均规模高了超8倍。

券商资管主动管理规模:7家规模上升 6家占比超过50%

自资管新规发布以来,各项监管规则、细则逐步落地,资产管理行业新的运行框架已经基本建立,业务回归主动管理、完成净值化转型升级已经拉开序幕。从目前的进展来看,各家纷纷发力主动管理,且效果较为明显。

去年四季度,前20名券商中,有7家主动管理规模较三季度有不同程度的上升,其中2家增幅超过10%,分别为中银国际证券和招商资管。2019年四季度,中银国际证券主动管理资产月均规模为720.65亿元,较三季度上升15.91%,增幅最大;招商资管去年四季度主动管理规模为1814.41亿元,较三季度升幅为12.26%。此外,中金公司、申万宏源、中信证券升幅均超5%。

此外,券商资管主动管理占比在逐步提升。除去无可比数据的券商,去年四季度,15家券商资管中,主动管理规模占比超过50%的有6家,分别为中金公司、华融证券、中泰资管、广发资管、国君资管和光证资管。其中,去年四季度,中金公司主动管理规模占比达81%,是15家券商中唯一一家占比超过8成的公司,华融证券则以72.5%的主动管理规模占比次之。中泰资管和广发资管主动管理规模占比也均超过60%。

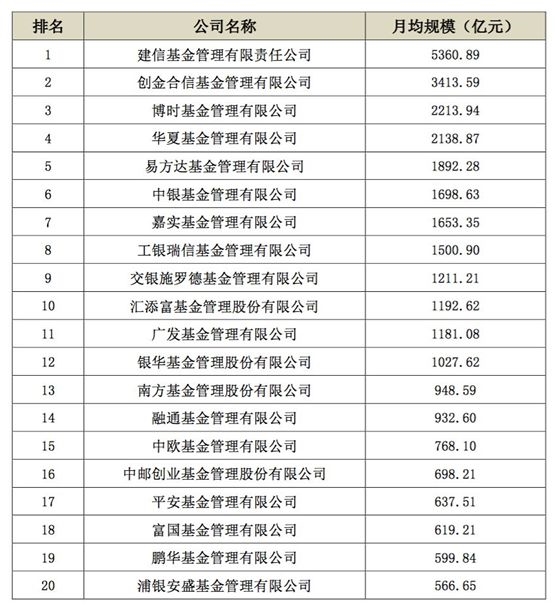

基金公司专户规模放榜:12家超千亿元

最新数据显示,2019年四季度,基金公司私募资管月均规模前20名中,有12家规模超过1000亿元,较三季度减少一家。值得注意的是,去年四季度,基金公司专户规模前五格局不变,分别为建信基金、创金合信基金、博时基金、华夏基金和易方达基金,月均规模分别为5360.89亿元、3413.59亿元、2213.94亿元、2138.37亿元和1892.28亿元,头部效应更加明显。

基金公司养老金管理规模:工银瑞信、易方达和博时排名前三

基金公司去年养老金规模也随之出炉。截止到2019年四季度末,工银瑞信、易方达、博时分列前三名,嘉实基金和华夏基金位列前五。

基金子公司专户月均规模:建信资本、招商财富资管和农银汇理资管排名前三

去年四季度,基金子公司私募资产管理月均规模前20名中,11家规模超过1000亿元,其中建信资本以5801.37亿元的规模排名第一,且遥遥领先,与第二名招商财富资管有超过2000亿元的差距,农银汇理资管排名第三,月均规模为2734.84亿元,名次较三季度上升一位。

此外,深圳市红塔资产管理有限公司最新上榜,2019年四季度,该公司均规模为599.97亿元。

(文章来源:中国基金报)