摘要

铁矿期货价格的波动率在所有期货合约中都居于前列,近期又有提升的迹象。除了资金炒作因素之外,需求弹性小是决定其高波动特性的核心因素。对于高波动品种还需要分情景采用不同的应对策略。

在国内的商品期货合约中,铁矿波动率居前。高风险意味着高收益,铁矿的高波动特性吸引大量的投机资金参与其中。除了期货市场上资金的助推之外,供需基本面的一些特性也是铁矿价格高波动的诱因,本文试图从基本面角度揭示铁矿高波动的原因。

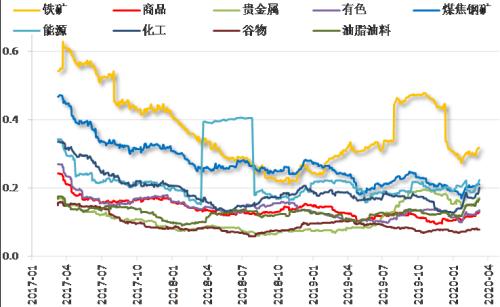

图. Wind商品指数近三年历史波动率(HV90)

数据源:Wind,中粮期货研究院整理

1

铁矿历史价格回顾

在大宗商品贸易中,主要有两种定价方式:一种是参照具有代表性的期货价格;另一种是由现货市场上的主要买方和卖方谈判达成。铁矿长期采用后一种定价方式。

20世纪60年代,日本钢铁工业快速发展,海运铁矿贸易也因之而兴。彼时,钢厂一般会和矿山签订3-10年不等的长期供销合同,并于80年代初逐步形成主要钢厂和矿山追随首次定价者所定年度价格的惯例,所定价格即为“国际市场公开价”。这种模式一直持续到2008年。

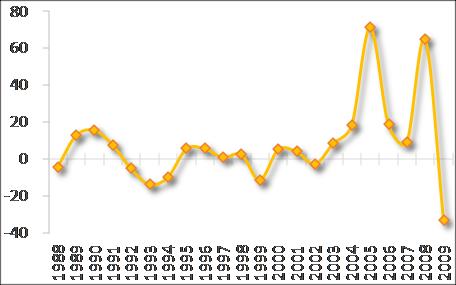

图.历年铁矿年度谈判涨跌幅(%)

数据源:公开资料整理

在中国钢铁产量快速提升之前,国际市场公开价的年波幅在20%以内。中国需求的快速增长加剧了铁矿价格波动幅度。最终,在中国市场影响下,从2009年起年度长协价谈判机制被打破,取而代之的是参照铁矿指数价进行更短周期的月度定价等方式。2013年铁矿期货在大商所上市交易,并逐渐成为指数价之外的重要基准价。

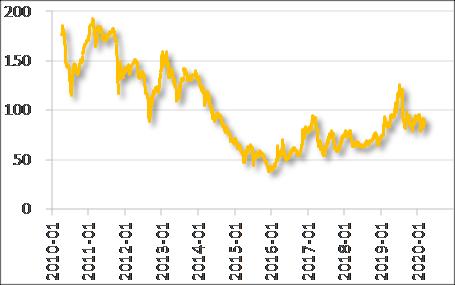

图.普氏指数(62%Fe)

数据源:Wind,中粮期货研究院整理

2

高波动率的基本面诱因

在中国钢铁产量快速增长以前,海运铁矿的供求两头均接近寡头垄断市场。需求端以日本新日铁、韩国浦项、欧洲蒂森克虏伯和安塞乐米塔尔等少数钢铁巨头为主,供给端以淡水河谷、力拓和必和必拓为主,并且在20世纪80年代之后需求量长时间保持稳定。这样的格局下,通过长协谈判达成一致的价格为双方认可。

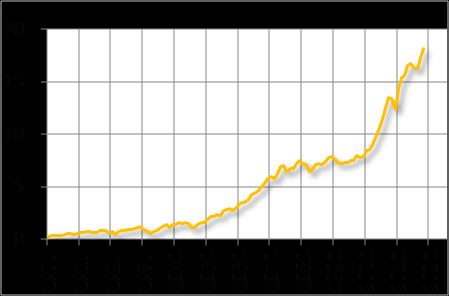

图.全球粗钢产量(亿吨)

数据来源:Wind,中粮期货研究院整理

进入21世纪之后,中国钢铁产量的爆发式增长打破了原本稳定的供需格局,铁矿长协价格大幅抬升。中国的钢铁产业集中度较低,大量的国内中小钢厂不惜高价购买被转卖的长协矿。换句话说,产业集中度低意味着铁矿需求弹性小,涨价不会迅速抑制中国的需求。前后两阶段相对比之下,可以看出,中国需求弹性小是铁矿价格波动大的根源所在。

截至目前,国家已经提出提高产业集中度的目标,不过短期内问题仍在,粗钢产量前十家占比仍不足40%。2019年上半年,受VALE溃坝和澳洲飓风的影响,铁矿供应收缩。铁矿价格连续上涨,中国粗钢产量不降反增,钢厂的利润快速收缩。

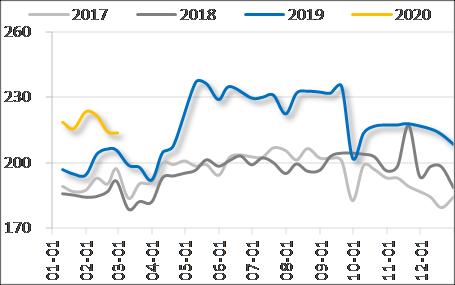

图.生铁预估日产量(万吨,旬)

数据来源:Wind,中粮期货研究院整理

在中国钢铁产业集中度大幅提升之前,铁矿需求弹性依然偏低,容易被炒作的特性不会改变。铁矿的波动率短期不会下滑,甚至会因不稳定的外部环境而继续上升。

3

高波动下的交易思路探讨

高波动有两种情况:一是沿着单一方向过度波动,然后或有快速回调;二是频繁的大幅上下波动,没有明显的趋势。铁矿由于需求弹性小,很容易因市场炒作而走出第一种单边过度上涨的行情;在没有强力的炒作因素时容易出现第二种情况。

就期权合于来说,第一种情况下买期权合约较为合适,第二种情况下卖期权合约较为合适。例如就目前的情况来看,铁矿的短期走势更倾向于第二种,因此可以考虑深虚值的卖权,由于波动率较高,价格也相对有吸引力。

就期货合约来说,第一种情况下采用突破追随的策略合适,第二种情况下采用高抛低吸的区间操作策略合适。例如就目前的情况来说,可以考虑在区间高位(例如670-680)做空,如果有迹象表明区间较难突破的话,还可以在相应位置卖出看涨期权增加资金垫。反之到了区间低位时亦然。