摘要

1)畜禽生产流通大动脉已打开,微循环尚不顺畅。此轮疫情主要影响2月补栏情况,更多表现为延迟消费,对畜禽全年生产格局影响不大。

2)基于2020年生猪出栏及体重预期,预估2020年猪料消费同比降幅大于15%。

3)基于2019年祖代肉鸡引种数据,预估2020年白羽肉鸡饲料消费同比增幅16%-18%。新冠疫情并未导致种鸡产能去化,主要影响了2月份鸡苗补栏,当前生产逐步恢复正常,初判增速略低于16%。

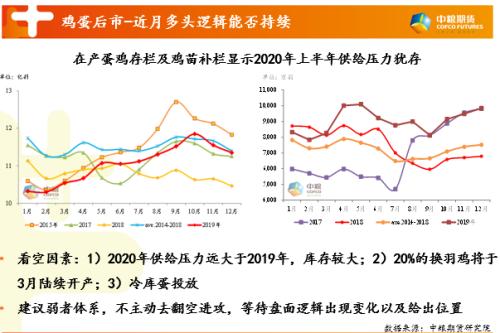

4)基于当期在产蛋鸡存栏及鸡苗补栏数据,预估2020年蛋鸡料消费同比增幅12%,新冠疫情影响略小于肉鸡。鉴于供给增加、库存大、20%换羽鸡陆续开产及冷库蛋等偏空的因素,鸡蛋2005合约偏向于逢高空的观点。

1

生猪

基于能繁母猪存栏量同比及体重数据,2020年生猪出栏预计降幅约28%,出栏体重预估132千克,预估猪料消费同比降幅15%。

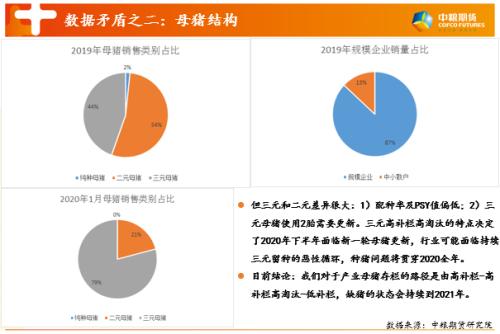

但今年需要重视母猪存栏结构问题,在之前“生猪:生产受阻 周期延长”里重点提高2019年行业自下而上商转种的问题将在今年集中体现,三元母猪较之二元母猪效率下降,体现在psy及使用胎次方面。三元高补栏高淘汰的特点决定了2020年下半年面临新一轮母猪更新,行业可能面临持续三元留种的恶性循环,种猪问题将贯穿2020全年。因此,母猪存栏量处于底部已明确,但对今年能否表现出持续正增长尚存疑问。

新冠疫情并未导致仔猪补栏受损的问题,但由于冻精运输及出栏受阻,部分养殖场还是出现延迟配种的现象,但这方面数据难以量化,对猪料消费影响也不大。

因此综合来看,我们认为2020年猪料消费可能不及预期,尽管生猪存栏已转正,但更多是因为压栏导致,而非来自于新增仔猪的内生性持续转正,生猪存栏拐点尚需观察,预计全年猪料同比降幅大概率大于15%。

2

肉鸡

以祖代种鸡引种数量为先行指标,2019年共进口115万套,扭转了连续3年低于平衡点的引种形势,奠定了2020年大供应的背景。

具体根据在产祖代存栏月度数据来测算2020年饲料消费走势,2019年4月-2019年12月在产祖代存栏对应2020年1月-2020年9月的出栏量,2020年一季度在产祖代存栏结合进口数据来看大概率在98-100万套,因此预计2020年肉鸡料消费同比增幅在16%-17%。

最后考虑新冠疫情影响,种鸡存栏并未去化,2月当月鸡苗补栏损失大概在50%。目前鸡苗补栏逐步恢复,且鸡苗及毛鸡价格同步上行。因此,若生产流通逐步恢复,肉鸡料消费整体增长格局未受影响,同比增速略低于16%。

3

鸡蛋

基于当期在产蛋鸡存栏及过去一年鸡苗补栏数据,预估2020年国内在产蛋鸡存栏稳步增长,蛋鸡料同比增幅约12%。

新冠疫情对于蛋鸡影响主要体现在短期与中期,短期老鸡换羽以及延迟淘汰,而2月蛋鸡苗补栏减少将对7月份以后的中期供给产生影响。因此换羽控料以及延迟淘汰对于2月饲料消费体现为一负一正,当月饲料消费影响较小,而随着流通恢复,2月补栏减少更多体现为消费延迟。因此,全年蛋鸡料消费受到影响很小。

针对鸡蛋行情,鉴于供给增加、库存大、20%换羽鸡陆续开产及冷库蛋等偏空的因素,鸡蛋2005合约偏向于逢高空的观点。