节后甲醇盘面大跌后维持震荡区间,对于盘面笔者理解如下:

1

对于震荡区间的理解

1.盘面下行的核心因素

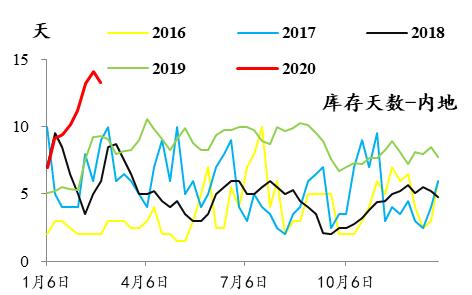

图1国内甲醇库存走势

数据来源:Wind,中粮期货研究院

笔者认为,去除外部环境因素,节后甲醇价格下行的主要驱动时内地累库,累库速率大、绝对值历史高位,导致厂库对盘面套利窗口打开,盘面受拖累下行。

2.内地累库的核心因素

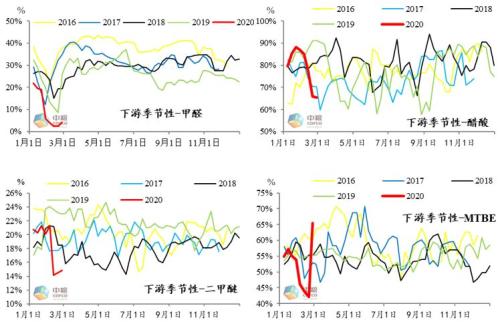

图2传统下游季节性走弱

数据来源:Wind,中粮期货研究院

传统下游季节性淡季,又因疫情恶化,下游负荷多下破历史低位,需求环比缩量同时同比新低。

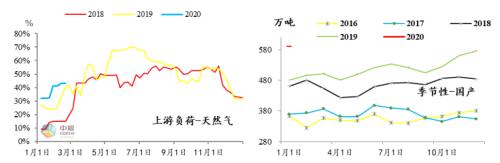

图3气头供应复产

数据来源:Wind,中粮期货研究院

西南气头装置在1月中下旬左右复产,西北还有2套合计160万吨年产能的装置投产,上游供应量在节后伊始维持高位。

内地销售节奏以自有库存水位为先导,排库时价格很有优势,节奏通常较快,而节后受疫情影响物流受限导致排库不畅,倒逼上游降负或停车。

3、对于区间价格的理解:

节后05合约价格在(2000,2150)区间内,对应西北厂库价格为(1400,1550),基本对应西北最低生产成本以及中位成本。

西北出库价低于1400后,上游利润大幅恶化,多数企业亏损,对于上游企业生产和降负损益相当,随后多家企业公布降负导致供应边际好转。

同时,买内地抛盘面给出套利窗口,能够解决物流的机构可获取利润,进而收缩内地现货流动性。

内地上游企业排库后,库存压力大幅降低,而低价排库导致港口部分下游增加内地采购减少港口发货是港口累库的一个原因。

由此内地价格上涨,盘面套利窗口关闭,而港口基差快速走弱。

港口价格随盘面价格波动,因3月进口预期环比增幅有限,同时下游复工速度不明确,故而笔者认为正套缺乏进场依据,同时也缺乏绝对价格大幅下行的依据,故而笔者认为目前内地供应变化及复工速度是影响盘面价格的核心因素。

2

未来观点

突破震荡区间的核心因素,笔者认为可能有2条:

1、需求回到季节性水平:

需求持续复苏,在进口负荷预期的前提下,港口对盘面不能形成明显的向下驱动,盘面价格底部相对清晰,由此去库成为大概率事件,目前负基差状态期现正套安全性较好,由此流动性收缩,价格可能会突破区间上行,上边际取决于下游整体利润。

2、进口体现增量:

如外盘装置回到去年11月水平则进口端溢出,进口货主动流入港口,港口对盘面价格权重高于其他,如需求同比低位,则可能盘面价格下破新低。