继续以震荡思维对待黑色,逢低做多是胜率更高的策略。产业层面,我们关注几个现象,①近期废钢到货增幅较大,废钢价格出现约100块左右的下跌,电炉平电成本从3600+下跌到3500出头,我们认为这是恐慌下废钢贸易商的抛货行为,废钢产业链低库存+终端需求快速恢复的格局下,废钢进一步下跌空间不大;②产量恢复速度慢于需求恢复速度,且微观跟踪建筑商复工情况普遍在80%左右,也就说总量需求依旧有可观恢复空间,随着湖北区域复工,总量需求会更可观,意味着去库会继续维持相当强度,甚至可能进一步加快;③高库存成既定事实,这会阶段性制约当前钢价高度。宏观层面,我们一直认为保就业和稳增长密不可分,政治局会议对财政政策的表述是适当提高财政赤字率、发行特别国债、增加地方政府专项债规模,中信建投(行情601066,诊股)宏观团队的预测是专项债可能进一步提额到4万亿;货币政策的表述是推动贷款市场利率下行,保持流动性合理充裕;在出口和消费受到压制甚至负增长比例较大的格局下,基建特别是新基建将继续是稳增长的主要方式;比较大的争议依旧在地产,需求端观察到部分城市“因城施策”式的放松遭到政策端的约束,而供给端土地成交特别是一线城市土地成交的持续并未受到干预,表明政策对供给端的放松优于需求端。落地到价格,我们认为1-2月地产数据的恶化是阶段性的,且已反应到钢材高库存且进一步反应到钢价里了;短期需求快速恢复并尚有一定恢复空间,长期稳增长措施进一步可期,这种格局下黑色作为供需都在国内的品种还是应该以逢低做多为最佳策略,依旧锚定电炉成本作为点位选择。

铁矿的判断(维持):铁矿预估将是整个黑色产业中后续边际走弱最明显的品种,第一是随着供给的恢复、发运和到港的上升将会持续回暖;第二是海外疫情扩散主要影响欧洲、美国等铁矿需求地,而巴西、澳洲等产区尚未受到显著影响。

焦化的判断(维持):当前山东去产能逐渐落地,我们估计12月中下旬山东的1000万吨去产能任务将集中落地;展望明年将是焦炭集中去产能的大年,不仅包括了山东、江苏等地纯去产能的情况,也包括了山西、河北等地区产能以置换形式落地,而新增产能和去产能存在时间上的错配,明年上半年将是焦化趋势性强势的窗口期。

本周核心关注点:第一关注去库存力度;第二关注产量恢复力度;第三关注逆周期政策落地情况。

需求总结:

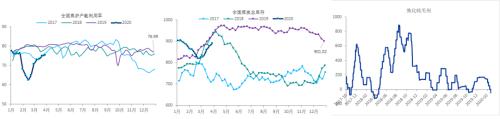

短维度需求从3月开始加速恢复,目前螺纹需求已接近正常水平。

长维度我们判断2020年地产将继续体现出韧性,基建可能处于6-8%的幅度,制造业企稳可能性较大。整体需求增幅大约在4%,慢于今年,但显著好于市场预期。

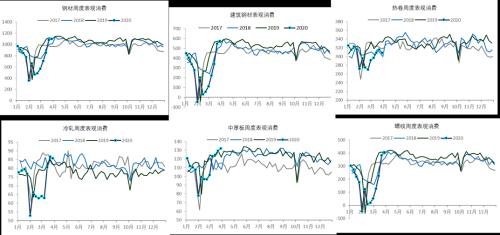

钢材表观消费(周度):本周钢材(环比+2.1%,同比+0.7%),螺纹(环比+6.3%,同比+3.3%),热轧(环比-2.2%,同比-7.3%),冷轧(环比-1.0%,同比+4.7%),中厚板(环比+2.1%,同比+8.0%)。

水泥:本周水泥磨机开工率48.38%(环比+4.64%,同比-9.22%),复工进行中,华东、中南、西南开工率过半,西北接近过半。华北、东北也开工率也显著提升。预计伴随着疫情的控制和复工的开展,复工态势将保持一段时间。

基建项目:2019年全年累计审批20.1万亿(较2018年增长53%)。1月份审批0.77万亿(环比-0.53万亿,同比-0.99万亿),2月份审批0.63万亿(环比-26%,同比-18%)。3月基建审批项目爆量增加,三周基建审批额4.93万亿。

建筑订单:2020年1-2月中国建筑(行情601668,诊股)订单2,940亿(同比-14.3%),其中房建2,554(同比-17.0%),基建370(同比+7.5%)。2月单月合同774亿(同比-48.6%),其中房建581亿(同比-53.7%),基建189亿(同比-22.9%)。受疫情影响,业务大幅萎缩。

地产:投资(1-2月-16.3%);施工(1-2月+2.9%,12月单月+9.1%);新开工(1-2月累计-44.9%%,12月单月+7.4%)。1-2月因为疫情影响,地产各项数据全面下降。

出口订单:11月份实际出口环比减少 12.5%;12月出口订单环比下降 11.4%,月度出口量达到 2015 年统计以来的新低,分品种看热轧出口减量比较多。

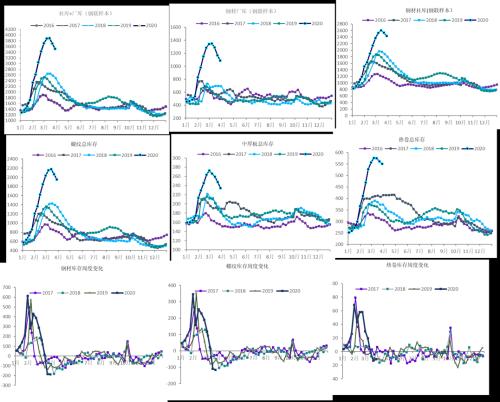

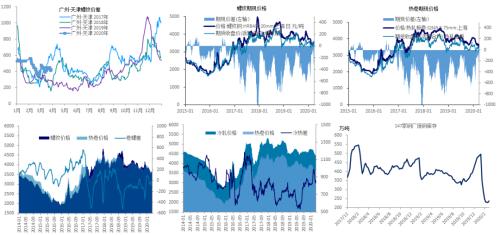

库存:本周总库存、厂库和社库分别为:3517.94(-186.75万吨)、1087.32万吨(-79.73万吨)和2430.62万吨(-107.02万吨)。分品种看,螺纹-115.38万吨,线材-40.75万吨,热卷和中厚板分别-11.25万吨和-13.17万吨。钢材库存同比高了1394.51万吨,垒库速度同比快了-94.42万吨(本周垒库-186.75万吨,去年同期垒库-92.33万吨)。螺纹库存同比高了834.26万吨,垒库速度同比快了-61.93万吨(本周垒库-115.38万吨,去年同期垒库-53.45万吨)。热卷库存同比高了209.34万吨,垒库速度同比快了-0.63万吨(本周垒库-11.25万吨,去年同期垒库-10.62万吨)。

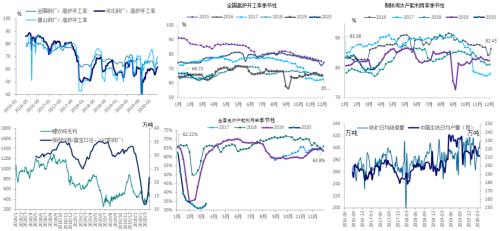

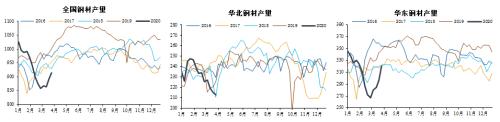

供给:本周全国、河北、唐山三地高炉开工率环比变化分别为+0.82%、+0.63%、+0.72%;产能利用率(剔除淘汰产能)+1.18%;废钢日耗+5.54万吨;铁矿日均疏港量环比+11.23万吨。本周Mysteel高频全国(占比60%+)、华北和华东周度产量分别为914.23万吨(+21.80万吨)、213.03万吨(-2.13万吨)和320.17万吨(+22.90万吨)。本周废钢用量大幅增加,供给端继续回升。

旺季来临,供给将如何演绎?(维持)

1、高炉端恢复将十分缓慢。高炉开关成本偏高,当前整体供给相比于正常幅度约为20%,其中有5%左右是高炉,这部分高炉检修的量预计1-3个月的维度难以恢复;同时我们观察到华菱、萍钢等多数钢厂因为仓库的压力进一步增加检修计划,高炉端后续增产力度预估较弱。

2、废钢端预估增产弹性不及预期。当前15%的产量减少来自于废钢,随着政策端对工业、建筑业复工支持力度加大,需求端启动的同时,电炉企业也加速复工;但是由于废钢上游回收体系受到限制,我们依旧观察到电炉企业出于亏损、废钢紧缺的问题,依旧局限于晚上谷电时生产或者仅有部分电炉开启。整体废钢端供给增产的弹性预估依旧较弱。

价格:本周南北螺纹价420元(-10元);吨螺纹期货周-30元,现货+0元,贴水299.4元(扩大30元),吨热卷期货周-197元,现货-110元,贴水309元(扩大87元);卷螺差116元(扩大28元);冷热价差835元(缩小15元)。唐山的汇总废钢价格达到2400元(-40)。

利润:本周热轧、冷轧、螺纹、中厚板吨毛利分别为287元(环比-45)、87元(环比-63)、481元(环比-20)、132元(环比-43.2)。注:模型已考虑钒合金添加对利润的影响,且为了衡量即时价格和原料波动对利润的影响,不考虑钢厂原料库存的缓冲。

铁矿的判断(维持):铁矿预估将是整个黑色产业中后续边际走弱最明显的品种,第一是随着供给的恢复、发运和到港的上升将会持续回暖;第二是海外疫情扩散主要影响欧洲、美国等铁矿需求地,而巴西、澳洲等产区尚未受到显著影响。

焦化的判断(维持):当前山东去产能逐渐落地,我们估计12月中下旬山东的1000万吨去产能任务将集中落地;展望明年将是焦炭集中去产能的大年,不仅包括了山东、江苏等地纯去产能的情况,也包括了山西、河北等地区产能以置换形式落地,而新增产能和去产能存在时间上的错配,明年上半年将是焦化趋势性强势的窗口期。